ИНВЕСТИЦИОННЫЙ БЮЛЛЕТЕНЬ ПОРТФЕЛЬНОГО ИНВЕСТОРА

Contents

- I Вступительное слово и как пользоваться бюллетенем

- II Основные параметры, принимаемые для расчетов

- III Основные ценовые параметры, рассмитриваемых финансовых и фондовых инструментов

- III.I Основные параметры валютного рынка

- III.II Основные параметры рынка акций

- III.II.I Индекс акций MOEX

- III.II.II Ценовые параметры акций

- III.II.III Основные статистические параметры рассматриваемых акций

- III.III Основные параметры рынка Облигаций Федерального Займа (ОФЗ)

- III.III.I Параметры индексов облигаций ОФЗ

- III.III.II Основные параметры Облигаций Федерального Займа (ОФЗ)

- IV Готовые инвестиционные портфели для составления собственного портфеля инвестора

- V Основные показатели макроэкономики и денежно-кредитной политики

- Приложение 1 (к разделу III.II.III). Таблицы со статистическими параметрами рассматриваемых акций, отсортированные по разным параметрам

- Приложение 2 (к разделу V). Основные показатели макроэкономики и денежно-кредитной политики в пересчёте в доллары США

- Приложение 3 (к разделу III.II). Пояснения по рассчитываемым показателям

- Приложение 4 (К разделу III.II). Пример расчёта выбранного инвестором портфеля

- Приложение 5 (к разделу III.III) Разъяснения по рассчитываемым показателям по облигациям

- Приложение 6 (к разделу III.III) Основные параметры портфеля облигаций и полезные примеры

- Приложение 7 (к разделу IV). Разъяснения по расчётам, примеры, и портфели по Марковицу без ограничений

Дата публикации бюллетеня

Date =

'25-Oct-2018'

I Вступительное слово и как пользоваться бюллетенем

Настоящий бюллетень подготовлен Инвестиционным партнерством ABTRUST для инвесторов, занимающихся портфельными инвестициями.

В бюллетени публикуется множество показателей и коэффициентов с краткими пояснениями их сути и примерами их использования. Комбинирование расчётных величин помогает инвесторам быстрее, удобнее и взвешеннее принимать решения о вложении денег в активы, представленные в бюллетени.

Бюллетень составлен таким образом, чтобы человек мог сам собрать себе портфель, а также расчитать уровень доходности и риска своего портфеля. Описание рассчитываемых коэффициентов представлены в разделе VI. Каждый инвестор может выбрать те, которые представляют наибольший инерес или которым он больше всего концептуально доверяет. Также инвестор может выбрать несколько параметров и сформировать портфель ориентируясь на их совокупность. В разделе VII приведена методология расчёта показателей итогового портфеля из выбранных активов и дан наглядный пример.

II Основные параметры, принимаемые для расчетов

Безрисковая ставка принимаемая для расчётов в процентах годовых равна ключевой ставке ЦБ, дейстующей на дату бюллетеня

r_no_risk =

7.5000

Дата последней котировки учитываемая в расчётах

Last_Date =

'24-Oct-2018'

III Основные ценовые параметры, рассмитриваемых финансовых и фондовых инструментов

III.I Основные параметры валютного рынка

Таблица 3.1.1. Ценовые и статистические параметры рассматриваемых валют

CURRENCY_publish_table =

3×10 table

LasPri MedPri HisYelYar MaxPri MinPri ChnMedPri ChMaxPri ChMinPri ExpRet Risk

______ ______ _________ ______ ______ _________ ________ ________ ______ ____

EURRUB 74.823 72.792 10.411 81.895 67.022 3 -9 12 11 10

USDRUB 65.685 61.742 13.877 70.6 55.557 6 -7 18 13 10

USDEURBASCKET 71.477 64.562 13.771 75.113 61.516 11 -5 16 14 13

Описание названий столбцов

* LasPri - последняя цена на момент подготовки бюллетеня

* MedPri - медианная цена за весь рассматриваемый период

* HisYelYar - доходность за рассматриваемый период в % годовых

* MaxPri - макисмальная цена за рассматриваемый период

* MinPri - минимальная цена за рассматриваемый период

* ChnMedPri - Процент отношения последней цены к медианной

* ChMaxPri - Процент отношения последней цены к максимальной

* ChMinPri - Процент отношения последней цены к минимальной

* ExpRet - ожидаемая доходность в % годовых

* Risk - риск актива в % годовыхIII.II Основные параметры рынка акций

III.II.I Индекс акций MOEX

Таблица 3.2.1.1. Ценовые и статистические параметры индекса MOEX

imoex_table_2 =

1×10 table

LasPri MedPri HisYelYar MaxPri MinPri ChnMedPri ChMaxPri ChMinPri ExpRet Risk

______ ______ _________ ______ ______ _________ ________ ________ ______ ____

IMOEX 2336.5 2282.1 13.664 2501.8 2038.3 2 -7 15 13 12

Описание названий столбцов

* LasPri - последняя цена на момент подготовки бюллетеня

* MedPri - медианная цена за весь рассматриваемый период

* HisYelYar - доходность за рассматриваемый период в % годовых

* MaxPri - макисмальная цена за рассматриваемый период

* MinPri - минимальная цена за рассматриваемый период

* ChnMedPri - Процент отношения последней цены к медианной

* ChMaxPri - Процент отношения последней цены к максимальной

* ChMinPri - Процент отношения последней цены к минимальной

* ExpRet - ожидаемая доходность в % годовых

* Risk - риск актива в % годовыхIII.II.II Ценовые параметры акций

Таблица 3.2.2.1 Ценовые параметры рассматриваемых акций (отсортировано по HisYelYar)

ans =

32×8 table

LasPri MedPri HisYelYar MaxPri MinPri ChnMedPri ChMaxPri ChMinPri

_______ _______ _________ _______ ______ _________ ________ ________

TATN 776.6 655.02 84.356 847.1 407.55 19 -8 91

LKOH 4995 4068 66.112 5115 2990.5 23 -2 67

SIBN 379 306.7 61.897 404.6 228.25 24 -6 66

NVTK 1039 758.35 57.246 1215 641.7 37 -14 62

ROSN 463.5 374.48 46.492 522.8 281.65 24 -11 65

RASP 120.05 99.735 34.217 128.31 78.31 20 -6 53

ALRS 95.72 89.93 22.931 107.92 72.51 6 -11 32

GAZP 154.7 142.45 22.336 176.95 123.64 9 -13 25

NLMK 156.7 153.75 15.569 184.88 128.01 2 -15 22

IMOEX 2336.5 2282.1 13.664 2501.8 2038.3 2 -7 15

PIKK 354.6 323.1 13.399 365.3 290 10 -3 22

CHMF 1009.1 951.85 10.206 1118.6 786.7 6 -10 28

PHOR 2426 2433 6.6374 2733 2151 0 -11 13

MAGN 46.805 45.588 4.6623 53.835 40.06 3 -13 17

GMKN 11025 11071 3.3029 12144 8824 0 -9 25

MFON 587.5 528.15 0.30732 680 435 11 -14 35

SBER 188.01 221.5 -2.1266 285 165.9 -15 -34 13

MVID 394.8 405.7 -4.5685 460 351.1 -3 -14 12

FEES 0.1545 0.16995 -5.3309 0.19145 0.148 -9 -19 4

MTSS 262.15 282.42 -7.2692 321 245.1 -7 -18 7

SNGS 26.59 28.7 -9.4269 30.915 26.59 -7 -14 0

RSTI 0.7161 0.81015 -24.53 0.9677 0.6577 -12 -26 9

MOEX 8801 11292 -27.531 13060 8800 -22 -33 0

MSNG 1.97 2.6067 -31.769 3.0895 1.826 -24 -36 8

HYDR 0.5371 0.73495 -35.219 0.8608 0.5371 -27 -38 0

URKA 84.15 105.82 -35.91 135.3 78.5 -20 -38 7

OGKB 0.3416 0.4416 -36.588 0.5573 0.331 -23 -39 3

MTLR 94.2 116.67 -37.75 159 80 -19 -41 18

VTBR 0.03685 0.04914 -39.257 0.06241 0.0352 -25 -41 5

AFKS 7.985 10.555 -40.31 14.1 7.785 -24 -43 3

AFLT 92.9 139.25 -49.709 185.7 89.45 -33 -50 4

MGNT 3479 4855 -57.521 8447 3336 -28 -59 4

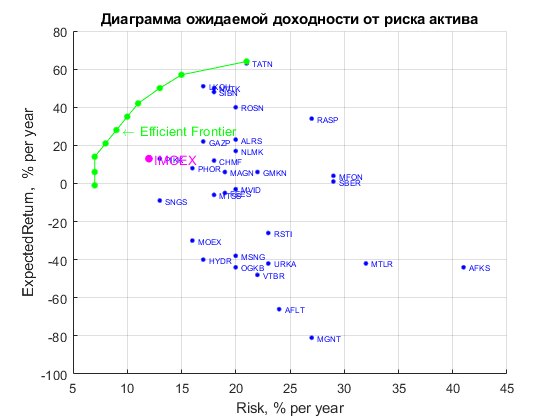

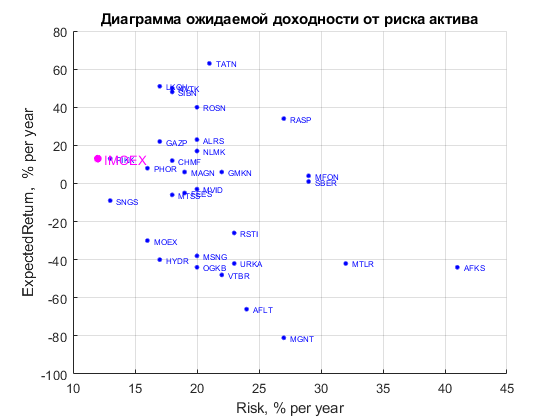

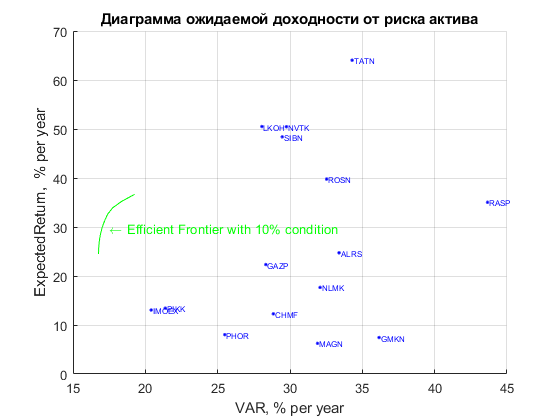

III.II.III Основные статистические параметры рассматриваемых акций

Описание названий столбцов

* HisYelYar - доходность за рассматриваемый период в % годовых

* ExpRet - ожидаемая доходность в % годовых

* Risk - риск актива в % годовых

* MedVlt - медианное значение волатильности % в день

* MaxVlt - максимальное значение волатильности % в день

* MinVlt - минимальное значение волатильности % в день

* RskVlt - стандратное отклонение волатильности % в день

* Alfa - alpa коэффициент по отношению к IMOEX (индексу ММВБ)

* Beta `- beta коэффициент по отношению к IMOEX

* JenCff - Коэффициент Дженсена, расчитан по отношению к IMOEX

* ShrCff - Коэффициент Шарпа

* TrnCff - Коэффициент Трейнора, расчитан по отношению к IMOEX

* TrgFnc - Целевая функция, разработанная в Инвестиционном

партнерстве ABTRUSTТаблица 3.2.3.1 Сатистические параметры рассматриваемых акций (отсортировано по HisYelYar)

ans =

32×13 table

HisYelYar ExpRet Risk MedVlt MaxVlt MinVlt RskVlt Alfa Beta JenCff ShrCff TrnCff TrgFnc

_________ ______ ____ _______ ______ ________ _______ _____ _______ _________ __________ ___________ _________

TATN 84.356 63 21 1.049 6.3942 0.28183 0.72501 20.3 0.93706 0.58088 2.7115 0.60332 0

LKOH 66.112 51 17 0.92275 5.1459 0.26531 0.52247 14.5 1.0325 0.44269 2.5207 0.41645 0.97654

SIBN 61.897 48 18 1.0742 7.5206 0.19406 0.80198 15.3 0.71242 0.42222 2.2826 0.57393 0.95762

NVTK 57.246 50 18 1.1144 8.3424 0.35511 0.76198 15.1 0.91488 0.44314 2.3753 0.46965 0.96401

ROSN 46.492 40 20 1.048 6.1094 0.24874 0.59585 10 1.0902 0.33746 1.6318 0.29603 0.67579

RASP 34.217 34 27 1.4177 8.6808 0.4014 0.94749 7.2 1.2812 0.29516 1.0377 0.21494 0

ALRS 22.931 23 20 1.0788 5.3814 0.24637 0.73378 5.9 0.73913 0.18745 0.84879 0.23315 0

GAZP 22.336 22 17 0.91004 4.8578 0.2527 0.56998 3.5 1.0348 0.16117 0.86124 0.14336 0.33739

NLMK 15.569 17 20 1.1805 5.195 0.40163 0.60733 3.2 0.72025 0.11621 0.5213 0.14117 0.24245

IMOEX 13.664 13 12 0.60504 4.7577 0.093359 0.4025 0 1 0.064761 0.44753 0.05552 0.15433

PIKK 13.399 13 13 0.8031 4.9677 0.22428 0.55448 5 0.0531 0.068903 0.45557 1.1153 0.41913

CHMF 10.206 12 18 0.92966 5.9315 0.24639 0.68532 1.8 0.59652 0.060804 0.27219 0.080031 0.13868

PHOR 6.6374 8 16 1.0522 4.7769 0.39386 0.62235 0.9 0.44854 0.016776 0.033742 0.01166 0.046361

MAGN 4.6623 6 19 1.1532 6.5157 0.42938 0.67023 -1.9 0.85777 0.0019962 -0.064195 -0.014514 -0.014526

GMKN 3.3029 6 22 1.0447 9.0983 0.27855 0.92156 -2.6 1.0866 0.015756 -0.0028201 -0.00057057 0

MFON 0.30732 4 29 0.93023 11.036 0.19294 1.3154 -0.9 0.44702 -0.018753 -0.13974 -0.089839 0

SBER -2.1266 1 29 1.3423 11.079 0.33295 1.0471 -8.8 1.7469 -0.050525 -0.25031 -0.041175 0

MVID -4.5685 -3 20 1.1934 8.899 0.2491 0.93576 -2.6 0.17769 -0.10345 -0.5984 -0.66498 -0.31246

FEES -5.3309 -5 19 0.94297 6.9712 0.33904 0.81477 -5.7 0.71652 -0.11289 -0.67475 -0.17711 -0.26532

MTSS -7.2692 -6 18 1.0096 5.9923 0.33389 0.72842 -6.2 0.70085 -0.12783 -0.79875 -0.20116 -0.30724

SNGS -9.4269 -9 13 0.86406 3.8247 0.34451 0.46814 -6 0.5706 -0.14245 -1.1437 -0.26703 -0.39392

RSTI -24.53 -26 23 1.201 11.366 0.40848 1.0274 -13.1 0.75146 -0.29527 -1.3791 -0.41536 0

MOEX -27.531 -30 16 0.98921 6.2827 0.3223 0.66117 -14.4 0.57299 -0.35511 -2.3087 -0.64041 -0.89391

MSNG -31.769 -38 20 1.1057 6.3123 0.27631 0.73017 -17.8 0.62949 -0.43268 -2.2469 -0.71092 -0.96983

HYDR -35.219 -40 17 0.98122 7.3522 0.36082 0.61687 -19.1 0.71133 -0.45633 -2.7151 -0.65961 -1.0775

URKA -35.91 -42 23 0.9705 6.8819 0.19531 1.0426 -17.6 0.22306 -0.47827 -2.1843 -2.2199 0

OGKB -36.588 -44 20 1.1881 13.287 0.43319 1.028 -21.1 0.92355 -0.47768 -2.4637 -0.53334 -1.0332

MTLR -37.75 -42 32 1.5821 20.865 0.52007 1.6112 -23 1.3933 -0.45536 -1.4928 -0.344 0

VTBR -39.257 -48 22 1.0536 6.6951 0.33021 0.85897 -24.5 1.0579 -0.54452 -2.5426 -0.53023 0

AFKS -40.31 -44 41 1.2265 24.869 0.42373 2.0776 -22.3 1.0179 -0.48081 -1.2468 -0.50238 0

AFLT -49.709 -66 24 1.1475 8.9497 0.2852 0.99688 -28.7 0.55856 -0.71601 -3.051 -1.314 0

MGNT -57.521 -81 27 1.3501 6.4544 0.35688 0.95151 -36.1 0.81213 -0.86829 -3.2332 -1.0944 0

В Приложении 1 приведены таблицы отссортированные по другим параметрам для удобства работы

Коэффициены корреляции Коэффцицент корреляции - является математической интерпритацией схожести поведения актива( i ) по отношению к любому другому активу. Если коэффциент корреялции принимает значения от 0.7 до 1, то говорят, что активы вдут себя "синхронно" или "идентично", если же -1 до -0.7 - то "асинхронно" (двигаются по направлению друг другу). Значения от -0.7 до 0.7, считают не значительными и говорят что поведение активов друг от друга не зависит.

Таблица 3.2.3.2. Коэффициенты корреляции активов

t_corr_coeff =

32×32 table

AFKS AFLT ALRS CHMF FEES GAZP GMKN HYDR IMOEX LKOH MAGN MFON MGNT MOEX MSNG MTLR MTSS MVID NLMK NVTK OGKB PHOR PIKK RASP ROSN RSTI SBER SIBN SNGS TATN URKA VTBR

______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______ ______

AFKS 1 0.811 -0.782 -0.738 0.228 -0.544 -0.079 0.854 -0.541 -0.823 -0.476 -0.255 0.754 0.778 0.867 0.925 0.748 0.25 -0.692 -0.844 0.92 -0.003 -0.812 -0.363 -0.822 0.815 0.697 -0.806 0.538 -0.84 0.786 0.781

AFLT 0.811 1 -0.705 -0.815 0.388 -0.728 -0.31 0.89 -0.678 -0.842 -0.548 -0.39 0.756 0.883 0.904 0.742 0.596 0.105 -0.751 -0.877 0.849 -0.226 -0.805 -0.526 -0.85 0.772 0.558 -0.776 0.574 -0.832 0.82 0.903

ALRS -0.782 -0.705 1 0.722 0.1 0.703 0.373 -0.83 0.837 0.911 0.578 0.212 -0.86 -0.768 -0.823 -0.815 -0.313 0.024 0.791 0.861 -0.851 -0.08 0.785 0.654 0.853 -0.755 -0.406 0.895 -0.427 0.921 -0.891 -0.65

CHMF -0.738 -0.815 0.722 1 -0.284 0.737 0.432 -0.801 0.73 0.864 0.808 0.257 -0.648 -0.783 -0.845 -0.724 -0.477 -0.047 0.876 0.88 -0.787 0.252 0.799 0.531 0.918 -0.674 -0.663 0.796 -0.392 0.85 -0.806 -0.762

FEES 0.228 0.388 0.1 -0.284 1 -0.101 0.138 0.255 0.134 -0.065 -0.221 -0.611 -0.041 0.382 0.327 0.118 0.546 0.164 0.03 -0.34 0.179 -0.465 -0.298 0.075 -0.201 0.308 0.543 -0.002 0.401 -0.102 0.181 0.35

GAZP -0.544 -0.728 0.703 0.737 -0.101 1 0.466 -0.687 0.895 0.836 0.712 0.092 -0.685 -0.69 -0.707 -0.474 -0.125 -0.043 0.804 0.778 -0.593 0.336 0.548 0.718 0.77 -0.582 -0.278 0.792 -0.375 0.795 -0.714 -0.686

GMKN -0.079 -0.31 0.373 0.432 0.138 0.466 1 -0.314 0.575 0.361 0.441 0.07 -0.213 -0.281 -0.325 -0.04 0.182 0.336 0.435 0.368 -0.172 0.218 0.313 0.567 0.402 -0.091 0.011 0.28 -0.068 0.3 -0.36 -0.315

HYDR 0.854 0.89 -0.83 -0.801 0.255 -0.687 -0.314 1 -0.679 -0.889 -0.54 -0.296 0.838 0.945 0.953 0.855 0.554 0.065 -0.806 -0.917 0.943 -0.007 -0.865 -0.566 -0.885 0.858 0.622 -0.856 0.629 -0.894 0.906 0.886

IMOEX -0.541 -0.678 0.837 0.73 0.134 0.895 0.575 -0.679 1 0.881 0.699 0.126 -0.777 -0.646 -0.688 -0.532 -0.013 0.084 0.834 0.762 -0.638 0.139 0.624 0.8 0.788 -0.57 -0.123 0.834 -0.258 0.848 -0.792 -0.593

LKOH -0.823 -0.842 0.911 0.864 -0.065 0.836 0.361 -0.889 0.881 1 0.668 0.181 -0.873 -0.839 -0.889 -0.838 -0.407 -0.064 0.898 0.908 -0.895 0.043 0.821 0.635 0.937 -0.807 -0.506 0.952 -0.415 0.981 -0.9 -0.764

MAGN -0.476 -0.548 0.578 0.808 -0.221 0.712 0.441 -0.54 0.699 0.668 1 0.217 -0.509 -0.544 -0.591 -0.441 -0.171 0.031 0.718 0.732 -0.496 0.379 0.554 0.548 0.702 -0.48 -0.402 0.63 -0.33 0.68 -0.661 -0.546

MFON -0.255 -0.39 0.212 0.257 -0.611 0.092 0.07 -0.296 0.126 0.181 0.217 1 -0.137 -0.385 -0.313 -0.184 -0.356 -0.074 0.006 0.405 -0.254 0.067 0.493 0.283 0.31 -0.253 -0.291 0.186 -0.36 0.209 -0.331 -0.252

MGNT 0.754 0.756 -0.86 -0.648 -0.041 -0.685 -0.213 0.838 -0.777 -0.873 -0.509 -0.137 1 0.792 0.806 0.788 0.26 -0.037 -0.744 -0.772 0.85 0.115 -0.687 -0.622 -0.754 0.782 0.262 -0.88 0.458 -0.902 0.882 0.727

MOEX 0.778 0.883 -0.768 -0.783 0.382 -0.69 -0.281 0.945 -0.646 -0.839 -0.544 -0.385 0.792 1 0.93 0.764 0.538 0.022 -0.761 -0.904 0.885 -0.111 -0.835 -0.564 -0.825 0.856 0.598 -0.786 0.652 -0.849 0.881 0.871

MSNG 0.867 0.904 -0.823 -0.845 0.327 -0.707 -0.325 0.953 -0.688 -0.889 -0.591 -0.313 0.806 0.93 1 0.842 0.594 0.063 -0.802 -0.935 0.932 -0.15 -0.873 -0.56 -0.898 0.861 0.657 -0.826 0.587 -0.906 0.91 0.882

MTLR 0.925 0.742 -0.815 -0.724 0.118 -0.474 -0.04 0.855 -0.532 -0.838 -0.441 -0.184 0.788 0.764 0.842 1 0.668 0.16 -0.704 -0.803 0.949 0.155 -0.808 -0.29 -0.823 0.836 0.698 -0.827 0.426 -0.871 0.806 0.684

MTSS 0.748 0.596 -0.313 -0.477 0.546 -0.125 0.182 0.554 -0.013 -0.407 -0.171 -0.356 0.26 0.538 0.594 0.668 1 0.305 -0.311 -0.55 0.632 -0.07 -0.622 0.115 -0.506 0.593 0.816 -0.358 0.479 -0.422 0.379 0.562

MVID 0.25 0.105 0.024 -0.047 0.164 -0.043 0.336 0.065 0.084 -0.064 0.031 -0.074 -0.037 0.022 0.063 0.16 0.305 1 0.006 -0.067 0.128 -0.055 -0.046 0.104 -0.06 0.128 0.264 -0.08 0.096 -0.054 -0.078 0.115

NLMK -0.692 -0.751 0.791 0.876 0.03 0.804 0.435 -0.806 0.834 0.898 0.718 0.006 -0.744 -0.761 -0.802 -0.704 -0.311 0.006 1 0.813 -0.793 0.122 0.724 0.633 0.847 -0.68 -0.442 0.838 -0.374 0.873 -0.806 -0.74

NVTK -0.844 -0.877 0.861 0.88 -0.34 0.778 0.368 -0.917 0.762 0.908 0.732 0.405 -0.772 -0.904 -0.935 -0.803 -0.55 -0.067 0.813 1 -0.876 0.215 0.881 0.614 0.935 -0.824 -0.658 0.869 -0.608 0.914 -0.916 -0.846

OGKB 0.92 0.849 -0.851 -0.787 0.179 -0.593 -0.172 0.943 -0.638 -0.895 -0.496 -0.254 0.85 0.885 0.932 0.949 0.632 0.128 -0.793 -0.876 1 0.076 -0.89 -0.454 -0.86 0.906 0.64 -0.863 0.558 -0.915 0.896 0.812

PHOR -0.003 -0.226 -0.08 0.252 -0.465 0.336 0.218 -0.007 0.139 0.043 0.379 0.067 0.115 -0.111 -0.15 0.155 -0.07 -0.055 0.122 0.215 0.076 1 -0.022 0.028 0.078 -0.087 -0.128 -0.092 -0.193 0.041 -0.059 -0.274

PIKK -0.812 -0.805 0.785 0.799 -0.298 0.548 0.313 -0.865 0.624 0.821 0.554 0.493 -0.687 -0.835 -0.873 -0.808 -0.622 -0.046 0.724 0.881 -0.89 -0.022 1 0.543 0.859 -0.803 -0.642 0.793 -0.555 0.826 -0.864 -0.741

RASP -0.363 -0.526 0.654 0.531 0.075 0.718 0.567 -0.566 0.8 0.635 0.548 0.283 -0.622 -0.564 -0.56 -0.29 0.115 0.104 0.633 0.614 -0.454 0.028 0.543 1 0.612 -0.358 0.007 0.669 -0.373 0.604 -0.677 -0.528

ROSN -0.822 -0.85 0.853 0.918 -0.201 0.77 0.402 -0.885 0.788 0.937 0.702 0.31 -0.754 -0.825 -0.898 -0.823 -0.506 -0.06 0.847 0.935 -0.86 0.078 0.859 0.612 1 -0.712 -0.663 0.911 -0.422 0.923 -0.864 -0.754

RSTI 0.815 0.772 -0.755 -0.674 0.308 -0.582 -0.091 0.858 -0.57 -0.807 -0.48 -0.253 0.782 0.856 0.861 0.836 0.593 0.128 -0.68 -0.824 0.906 -0.087 -0.803 -0.358 -0.712 1 0.571 -0.746 0.633 -0.844 0.847 0.771

SBER 0.697 0.558 -0.406 -0.663 0.543 -0.278 0.011 0.622 -0.123 -0.506 -0.402 -0.291 0.262 0.598 0.657 0.698 0.816 0.264 -0.442 -0.658 0.64 -0.128 -0.642 0.007 -0.663 0.571 1 -0.478 0.388 -0.525 0.462 0.538

SIBN -0.806 -0.776 0.895 0.796 -0.002 0.792 0.28 -0.856 0.834 0.952 0.63 0.186 -0.88 -0.786 -0.826 -0.827 -0.358 -0.08 0.838 0.869 -0.863 -0.092 0.793 0.669 0.911 -0.746 -0.478 1 -0.428 0.944 -0.874 -0.701

SNGS 0.538 0.574 -0.427 -0.392 0.401 -0.375 -0.068 0.629 -0.258 -0.415 -0.33 -0.36 0.458 0.652 0.587 0.426 0.479 0.096 -0.374 -0.608 0.558 -0.193 -0.555 -0.373 -0.422 0.633 0.388 -0.428 1 -0.422 0.573 0.705

TATN -0.84 -0.832 0.921 0.85 -0.102 0.795 0.3 -0.894 0.848 0.981 0.68 0.209 -0.902 -0.849 -0.906 -0.871 -0.422 -0.054 0.873 0.914 -0.915 0.041 0.826 0.604 0.923 -0.844 -0.525 0.944 -0.422 1 -0.928 -0.75

URKA 0.786 0.82 -0.891 -0.806 0.181 -0.714 -0.36 0.906 -0.792 -0.9 -0.661 -0.331 0.882 0.881 0.91 0.806 0.379 -0.078 -0.806 -0.916 0.896 -0.059 -0.864 -0.677 -0.864 0.847 0.462 -0.874 0.573 -0.928 1 0.797

VTBR 0.781 0.903 -0.65 -0.762 0.35 -0.686 -0.315 0.886 -0.593 -0.764 -0.546 -0.252 0.727 0.871 0.882 0.684 0.562 0.115 -0.74 -0.846 0.812 -0.274 -0.741 -0.528 -0.754 0.771 0.538 -0.701 0.705 -0.75 0.797 1

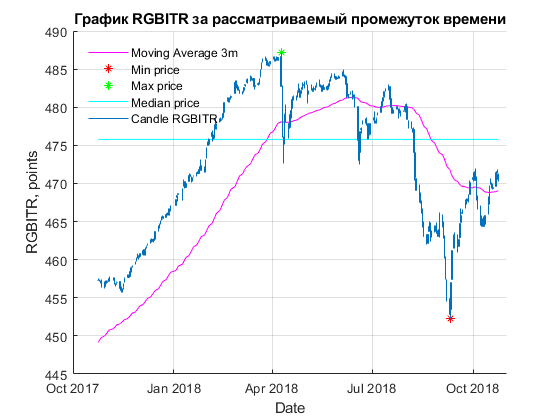

III.III Основные параметры рынка Облигаций Федерального Займа (ОФЗ)

III.III.I Параметры индексов облигаций ОФЗ

Таблица 3.3.1.1 Параметры индексов облигаций

BONDS_index_publish_table =

2×9 table

LasPri MedPri MaxPri MinPri ChnMedPri ChMaxPri ChMinPri ExpRet HisRisk

______ ______ ______ ______ _________ ________ ________ ______ _______

RGBI 134.46 140.87 145.31 130.34 -5 -7 3 -4.24 3.39

RGBITR 470.46 475.77 487.17 452.22 -1 -3 4 2.99 3.33

Описание названий столбцов

* LasPri - последняя цена на момент подготовки бюллетеня

* MedPri - медианная цена за весь рассматриваемый период

* MaxPri - макисмальная цена за рассматриваемый период

* MinPri - минимальная цена за рассматриваемый период

* ChnMedPri - Процент отношения последней цены к медианной

* ChMaxPri - Процент отношения последней цены к максимальной

* ChMinPri - Процент отношения последней цены к минимальной

* ExpRet - ожидаемая доходность в % годовых

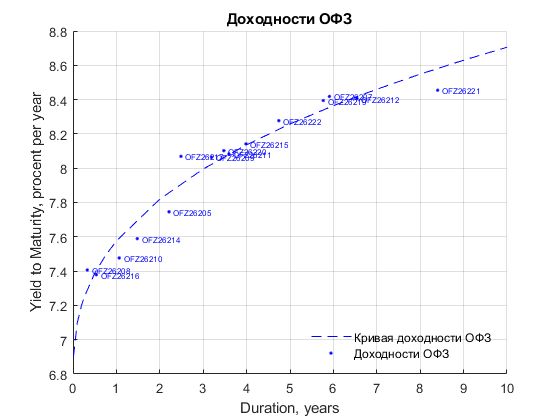

* HisRisk - риск актива в % годовыхIII.III.II Основные параметры Облигаций Федерального Займа (ОФЗ)

Видео с разъяснениями по работе с данным разделом

Таблица 3.3.2.1 Параметры ОФЗ

BONDS_publish_table =

15×21 table

FACE CouponRate Period Maturity Cur_yield Yield Duration YDuration Convexities LasPri MedPri MaxPri MinPri ChnMedPri ChMaxPri ChMinPri HisRisk RGBI_Corr RGBITR_Corr RGBI_Beta RGBITR_Beta

____ __________ ______ ___________ _________ _____ ________ _________ ___________ ______ ______ ______ ______ _________ ________ ________ _______ _________ ___________ _________ ___________

OFZ26208 1000 7.5 2 27-Feb-2019 7.49 7.41 0.33016 0.34239 0.2682 100.06 100.6 101.9 100 -1 -2 0 1.14 0.29891 0.30804 0.33628 0.34234

OFZ26216 1000 6.7 2 15-May-2019 6.73 7.38 0.538 0.55784 0.54897 99.6 99.938 101.37 98.951 0 -2 1 1.33 0.41624 0.40555 0.39233 0.3994

OFZ26210 1000 6.8 2 11-Dec-2019 6.85 7.48 1.0663 1.1061 1.663 99.29 99.972 101.5 98.636 -1 -2 1 1.65 0.48866 0.48996 0.48673 0.4955

OFZ26214 1000 6.4 2 27-May-2020 6.51 7.59 1.4813 1.5375 2.9499 98.2 99.043 102 97.25 -1 -4 1 2.75 0.51033 0.50964 0.81121 0.82583

OFZ26205 1000 7.6 2 14-Apr-2021 7.62 7.75 2.2138 2.2996 6.1788 99.299 101.62 104 98.228 -2 -5 1 3 0.56207 0.55155 0.88496 0.9009

OFZ26217 1000 7.5 2 18-Aug-2021 7.61 8.07 2.4879 2.5883 7.7028 98.679 101.36 104 97.614 -3 -5 1 2.83 0.46766 0.46467 0.83481 0.84985

OFZ26209 1000 7.6 2 20-Jul-2022 7.71 8.06 3.1902 3.3188 12.466 98.601 101.8 104.95 96.624 -3 -6 2 3.36 0.65005 0.64556 0.99115 1.009

OFZ26220 1000 7.4 2 07-Dec-2022 7.58 8.1 3.4765 3.6173 14.747 97.589 100.85 104.5 95.2 -3 -7 3 3.87 0.68936 0.68725 1.1416 1.1622

OFZ26211 1000 7 2 25-Jan-2023 7.28 8.08 3.5924 3.7376 15.684 96.005 99.509 103.15 93.751 -4 -7 2 4.06 0.64541 0.63982 1.1976 1.2192

OFZ26215 1000 7 2 16-Aug-2023 7.33 8.14 3.9863 4.1486 19.313 95.502 99.377 102.85 92.91 -4 -7 3 4.44 0.73203 0.72687 1.3097 1.3333

OFZ26222 1000 7.1 2 16-Oct-2024 7.51 8.28 4.7434 4.9397 27.573 94.388 99.195 102.74 91.601 -5 -8 3 4.64 0.75145 0.75496 1.3687 1.3934

OFZ26219 1000 7.75 2 16-Sep-2026 8.04 8.39 5.7668 6.0088 42.036 96.439 102.1 106.45 92.25 -6 -9 5 5.59 0.81133 0.81551 1.649 1.6787

OFZ26207 1000 8.15 2 03-Feb-2027 8.28 8.42 5.9091 6.1578 44.598 98.401 104.9 109.2 94.3 -6 -10 4 5.07 0.80684 0.80828 1.4956 1.5225

OFZ26212 1000 7.05 2 19-Jan-2028 7.71 8.41 6.5436 6.8186 54.682 91.403 97.254 102.9 86.011 -6 -11 6 5.63 0.83354 0.83476 1.6608 1.6907

OFZ26221 1000 7.7 2 23-Mar-2033 8.21 8.45 8.4033 8.7585 98.75 93.66 100.5 106.5 87.707 -7 -12 7 5.88 0.8299 0.83141 1.7345 1.7658

Описание названий столбцов

* FACE - номинал облигации в рублях

* CouponRate - Купонная ставка, в % годовых

* Period - Количество выплачиваемых купонов в год

* Maturity - Дата погашения облигации

* Cur_yield - Текущая купонная доходность облигации, % годовых

* Yield - Доходность к погашению, % годовых

* Duration - модифицированная дюрация, в %

* YDuration - дюрация Маколея, в годах

* Convexities - кривизна

* LasPri - последняя цена на момент подготовки бюллетеня

* MedPri - медианная цена за весь рассматриваемый период

* MaxPri - макисмальная цена за рассматриваемый период

* MinPri - минимальная цена за рассматриваемый период

* ChnMedPri - Процент отношения последней цены к медианной

* ChMaxPri - Процент отношения последней цены к максимальной

* ChMinPri - Процент отношения последней цены к минимальной

* HisRisk - риск актива в % годовых

* RGBI_Corr - коэффициент корреляции с индексом RGBI

* RGBITR_Corr - коэффициент корреляции с индексом RGBITR

* RGBI_Beta - Бетта к индексу RGBI

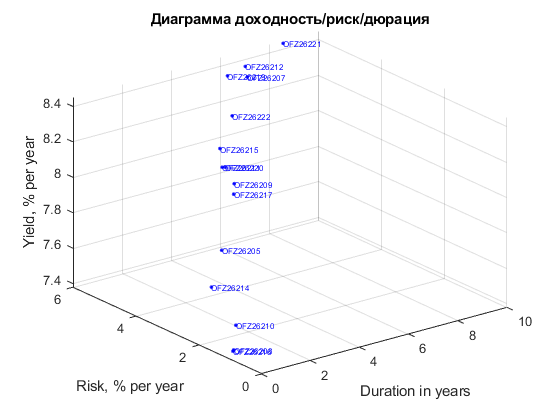

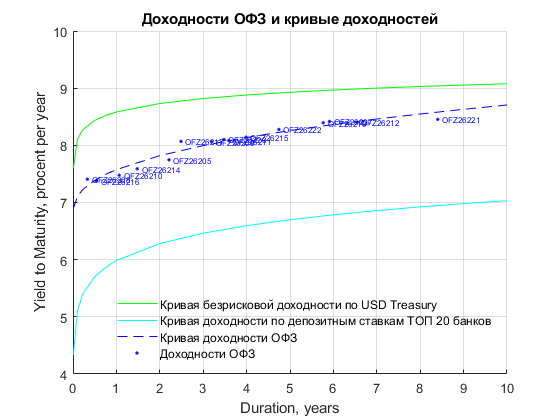

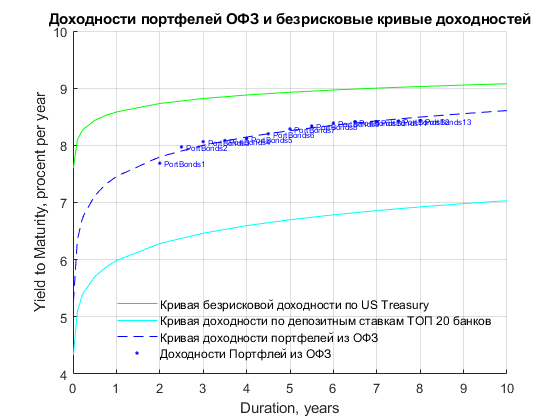

* RGBITR_Beta - Бетта к индексу RGBITRГрафики доходностей и кривой доходности ОФЗ, а также 3D диаграммы доходность/риск/дюрация

Кривые доходности безрисковых ставок посчитаны:

- Первая на основании доходности US Treasury, инфляции, и премии за риск для России

- Вторая на основании доходности депозитов доступных для физических лиц в топ-20 банков (источник Banki.ru)

Формула для расчёта безрисковых ставок на основе US Treasury, инфляции, и премии за риск для России:

где NonRiskRate - Безрисковая ставка для ОФЗ номинированные в рублях, Rate(USTreasury) - ставки доходностей для US Treasury (источник Bloomberg), CRP - Country Premium Risk - Премия за риск инвестиций в государтсвенные бумаги России (источник Damodaran online), inflation - Индекс потребительских цен за год да расчитываемой даты.

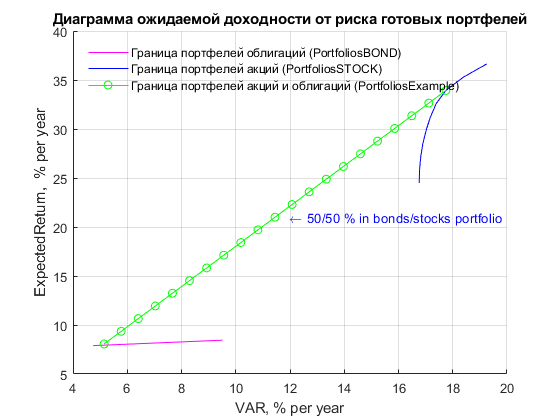

IV Готовые инвестиционные портфели для составления собственного портфеля инвестора

Видео с разъяснениями по работе с данным разделом

В данном разделе представлены готовые портфели, сформированные на основе данных, приведённых в настоящем инвестиционном бюллетене. Портфели разделены на две категории (таблицы):

- низкорисокванные, состоящие из облигаций

- высокорискованные, состоящие из акций

Кроме того, в данном разделе приведены итоговые портфели составленные уже и готовых портфелей акций и облигаций с горизонтом инвестиций в 3 года. Верменной горизон - важное условие для части, которая формирует облигационный портфель из-за учёта эффекта иммунизации (подробнее можно посмотреть в вебинаре Алексея Бачерова – Облигации. Примеры использования дюрации и кривизны для решения задач инвестора). Такой срок выбран по двум причинам:

- большинство частных инвесторов не рассматривают более длительные инвестиционные горизонты

- данный срок используется в индивидуальных инвестиционных счетах (ИИС), которые позволяют получить налоговый вычет

При этом инвестор, должен помнить, что если облигационная часть портфеля практически не изменяется (только за счёт реинвестирования, поученных купонов), то портфель акций стоит менять раз в пол-года, год на основании более свежих инвестиционных бюллетеней. Также инвестору стоит следить за информационным полем вокруг акций, входящих в портфель и без колебаний освобождаться от бумаг, которые будут нести политические риски или риски банкротства.

Также в настоящем разделе приведена краткая инструкция для тех, кто хочет сформировать свой портфель из готовых портфелей акций и облигаций, например потому что имеет другой горизонт инвестиций (отличный от 3-лет) или же хочет выбрать другой портфель акций. Подробная инструкция, а также примеры и другие варианты расчётов приведены в Приложение 7.

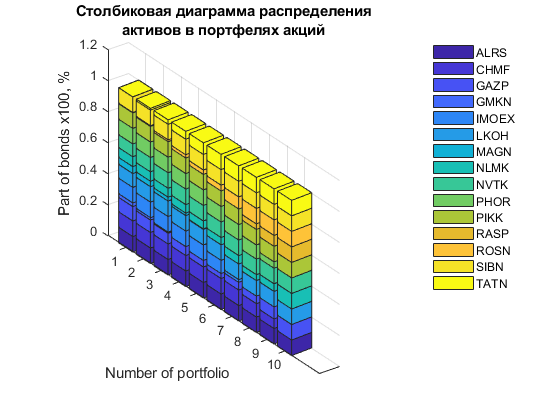

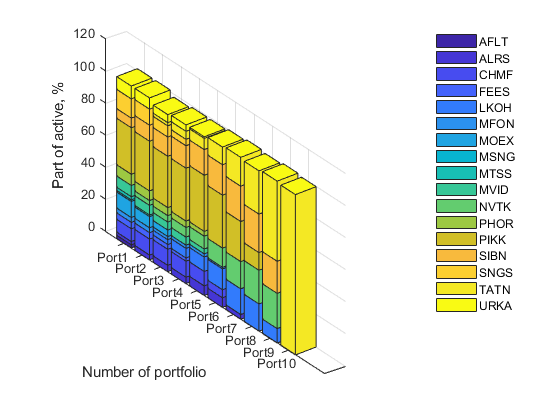

Таблица 4.1. Готовые портфели состоящие из акций

PortfoliosSTOCK_publish =

10×17 table

YieldPortStock VARSP ALRS CHMF GAZP GMKN IMOEX LKOH MAGN NLMK NVTK PHOR PIKK RASP ROSN SIBN TATN

______________ _____ ____ ____ ____ ____ _____ ____ ____ ____ ____ ____ ____ ____ ____ ____ ____

PortStocks1 24.48 16.76 0.1 0.1 0.09 0.02 0.1 0.09 0.04 0.06 0.08 0.1 0.1 0 0 0.1 0

PortStocks2 25.83 16.78 0.1 0.1 0.08 0.02 0.1 0.1 0.03 0.06 0.09 0.1 0.1 0 0.01 0.1 0.01

PortStocks3 27.18 16.82 0.1 0.1 0.07 0.01 0.1 0.1 0.02 0.06 0.1 0.1 0.1 0 0.01 0.1 0.03

PortStocks4 28.53 16.9 0.1 0.1 0.06 0 0.1 0.1 0.02 0.05 0.1 0.1 0.1 0 0.02 0.1 0.05

PortStocks5 29.88 17.02 0.1 0.1 0.04 0 0.1 0.1 0 0.05 0.1 0.1 0.1 0 0.03 0.1 0.08

PortStocks6 31.23 17.18 0.1 0.1 0.03 0 0.09 0.1 0 0.05 0.1 0.1 0.1 0 0.04 0.1 0.1

PortStocks7 32.59 17.39 0.1 0.1 0.05 0 0.02 0.1 0 0.05 0.1 0.1 0.1 0 0.08 0.1 0.1

PortStocks8 33.94 17.75 0.1 0.09 0.05 0 0 0.1 0 0.04 0.1 0.09 0.1 0.04 0.1 0.1 0.1

PortStocks9 35.29 18.39 0.1 0.06 0.08 0 0 0.1 0 0.05 0.1 0.04 0.1 0.07 0.1 0.1 0.1

PortStocks10 36.64 19.25 0.1 0 0.1 0 0 0.1 0 0.1 0.1 0 0.1 0.1 0.1 0.1 0.1

Описание названий столбцов

* YieldPortStock - Ожидаемая доходность портфеля, % годовых

* VARSP - Риск портфеля выраженный с помощью показателя VAR

* TICKERS - В столбцах с тикерами приведены доли вложений от общей инвестируемой суммы в каждый активПояснение к показателю VAR (Value at Risk) – данный показатель показывает с какой вероятностью dov_int_publ потери не превысят величину VAR от первоначального капитала. Или более простая интерпретация: "Мы уверены на dov_int_publ процентов, что наши потери не превысят VAR% в течении следующего года, если мы разместим деньги в настоящий портфель".

dov_int_publ =

95

Принцип отбора акций в портфель: акции отбираются в портфель по Коэффициенту Дженсена больше нуля (разъяснение в Приложение 3) , что позволяет отобрать акции "хэдлайнеры". Такая политика разумна тем, что в период растущего рынка индекс «тянут» наверх именно такие акции, усреднение доходностей индекса происходит за счёт тех у кого коэффициент меньше. Такой подход подразумевает, что инвестор делает ставки на победителей. А с учётом принудительной диверсификации в 10%, риски больших потерь в непредвиденных случаях нивелируются.

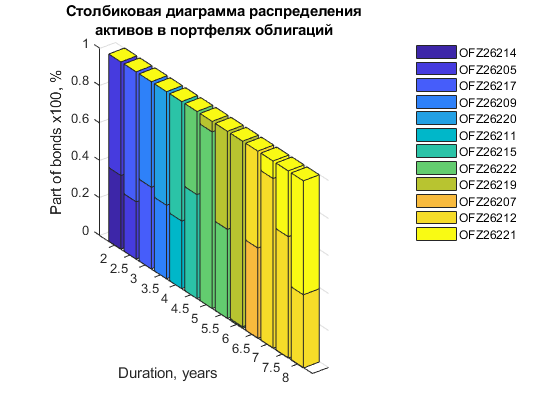

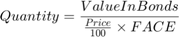

Таблица 4.2. Готовые портфели состоящие из облигаций

PortfoliosBOND_publish =

13×15 table

YDurImun YieldImun VARBP OFZ26214 OFZ26205 OFZ26217 OFZ26209 OFZ26220 OFZ26211 OFZ26215 OFZ26222 OFZ26219 OFZ26207 OFZ26212 OFZ26221

________ _________ _____ ________ ________ ________ ________ ________ ________ ________ ________ ________ ________ ________ ________

PortBonds1 2 7.69 4.77 0.39 0.61 0 0 0 0 0 0 0 0 0 0

PortBonds2 2.5 7.97 4.74 0 0.31 0.69 0 0 0 0 0 0 0 0 0

PortBonds3 3 8.06 5.15 0 0 0.44 0.56 0 0 0 0 0 0 0 0

PortBonds4 3.5 8.08 6.04 0 0 0 0.39 0.61 0 0 0 0 0 0 0

PortBonds5 4 8.12 7.08 0 0 0 0 0 0.36 0.64 0 0 0 0 0

PortBonds6 4.5 8.2 7.45 0 0 0 0 0 0 0.56 0.44 0 0 0 0

PortBonds7 5 8.29 7.72 0 0 0 0 0 0 0 0.94 0.06 0 0 0

PortBonds8 5.5 8.34 8.45 0 0 0 0 0 0 0 0.48 0.52 0 0 0

PortBonds9 6 8.39 9.18 0 0 0 0 0 0 0 0.01 0.99 0 0 0

PortBonds10 6.5 8.41 8.82 0 0 0 0 0 0 0 0 0 0.48 0.52 0

PortBonds11 7 8.41 9.3 0 0 0 0 0 0 0 0 0 0 0.91 0.09

PortBonds12 7.5 8.42 9.4 0 0 0 0 0 0 0 0 0 0 0.65 0.35

PortBonds13 8 8.43 9.51 0 0 0 0 0 0 0 0 0 0 0.39 0.61

Описание названий столбцов

* YDurImun - Инвестиционный горизонт инвестора, % годовых

* YieldImun - Ожидаемая доходность портфеля, % годовых

* VARBP - Риск портфеля выраженный с помощью показателя VAR

* TICKERS - В столбцах с тикерами приведены доли вложений от общей инвестируемой суммы в каждый активГотовые портфели составленные из портфелей акций и облигаций с горизонтом инестирования в 3 года (target_invest_time)

target_invest_time =

3

Таблица 4.3. Готовые портфели состоящие из облигаций/акций

PortfoliosExample_publish =

21×18 table

Yield VARP WgtBonds WgtStocks OFZ26217 OFZ26209 ALRS CHMF GAZP LKOH NLMK NVTK PHOR PIKK RASP ROSN SIBN TATN

_____ _____ ________ _________ ________ ________ ____ ____ ____ ____ ____ ____ ____ ____ ____ ____ ____ ____

8.06 5.15 1 0 0.44 0.56 0 0 0 0 0 0 0 0 0 0 0 0

9.36 5.78 0.95 0.05 0.41 0.54 0 0 0 0.01 0 0 0 0.01 0 0 0.01 0.01

10.65 6.41 0.9 0.1 0.39 0.51 0.01 0.01 0 0.01 0 0.01 0.01 0.01 0 0.01 0.01 0.01

11.94 7.04 0.85 0.15 0.37 0.48 0.01 0.01 0.01 0.02 0.01 0.01 0.01 0.02 0.01 0.01 0.02 0.02

13.24 7.67 0.8 0.2 0.35 0.45 0.02 0.02 0.01 0.02 0.01 0.02 0.02 0.02 0.01 0.02 0.02 0.02

14.53 8.3 0.75 0.25 0.33 0.42 0.02 0.02 0.01 0.03 0.01 0.02 0.02 0.03 0.01 0.02 0.03 0.03

15.83 8.93 0.7 0.3 0.31 0.39 0.03 0.03 0.01 0.03 0.01 0.03 0.03 0.03 0.01 0.03 0.03 0.03

17.12 9.56 0.65 0.35 0.28 0.37 0.03 0.03 0.02 0.04 0.01 0.03 0.03 0.04 0.01 0.03 0.04 0.04

18.41 10.19 0.6 0.4 0.26 0.34 0.04 0.03 0.02 0.04 0.02 0.04 0.04 0.04 0.01 0.04 0.04 0.04

19.71 10.82 0.55 0.45 0.24 0.31 0.04 0.04 0.02 0.05 0.02 0.04 0.04 0.05 0.02 0.04 0.05 0.05

21 11.45 0.5 0.5 0.22 0.28 0.05 0.04 0.02 0.05 0.02 0.05 0.05 0.05 0.02 0.05 0.05 0.05

22.29 12.08 0.45 0.55 0.2 0.25 0.05 0.05 0.03 0.06 0.02 0.05 0.05 0.06 0.02 0.05 0.06 0.06

23.59 12.71 0.4 0.6 0.17 0.23 0.06 0.05 0.03 0.06 0.02 0.06 0.05 0.06 0.02 0.06 0.06 0.06

24.88 13.34 0.35 0.65 0.15 0.2 0.06 0.06 0.03 0.07 0.02 0.06 0.06 0.07 0.02 0.06 0.07 0.07

26.17 13.97 0.3 0.7 0.13 0.17 0.07 0.06 0.03 0.07 0.03 0.07 0.06 0.07 0.03 0.07 0.07 0.07

27.47 14.6 0.25 0.75 0.11 0.14 0.07 0.06 0.04 0.08 0.03 0.07 0.07 0.08 0.03 0.07 0.08 0.08

28.76 15.23 0.2 0.8 0.09 0.11 0.08 0.07 0.04 0.08 0.03 0.08 0.07 0.08 0.03 0.08 0.08 0.08

30.05 15.86 0.15 0.85 0.07 0.08 0.08 0.07 0.04 0.09 0.03 0.08 0.08 0.09 0.03 0.08 0.09 0.09

31.35 16.49 0.1 0.9 0.04 0.06 0.09 0.08 0.04 0.09 0.03 0.09 0.08 0.09 0.03 0.09 0.09 0.09

32.64 17.12 0.05 0.95 0.02 0.03 0.09 0.08 0.05 0.1 0.04 0.09 0.09 0.1 0.03 0.09 0.1 0.1

33.94 17.75 0 1 0 0 0.1 0.09 0.05 0.1 0.04 0.1 0.09 0.1 0.04 0.1 0.1 0.1

Описание названий столбцов

* Yield - Ожидаемая доходность портфеля, % годовых

* VARP - Риск портфеля выраженный с помощью показателя VAR

* WgtBonds - Вес вкладываемый в портфель облигаций

* WgtStocks - Вес вкладываемый в портфель акций

* TICKERS - В столбцах с тикерами приведены доли вложений от общей инвестируемой суммы в каждый активКраткая инструкция инвестору для формирования собственного портфеля

Данная инструкция понадобится если инвестор хочет выбрать другой инвестиционный горизонт (отличный от 3 лет), и опирается на свою готовность к риску:

* Шаг 1. Выберите инвестиционный горизонт и найдите в Таблице 4.2. советующий портфель облигаций (столбец YDurImun) * Шаг 2. Выберите портфель акций из таблицы 4.1, который по вашему мнению наилучше подходит для Вас, если бы Вы формировали его исключительно из акций. * Шаг 3. Определите уровень риска, на который Вы готовы пойти (InvestorsRisk). Помните, что в нашем случае он не может быть меньше чем риск у портфеля облигаций (VARBP), и выше чем у портфеля акций (VARSP). * Шаг 4. Решите систему линейных уравнений, приведённую сразу после инструкции, чтобы определить доли вашего капитала, которые вы направите в выбранные Вами портфели облигаций и акций. * Шаг 5. Перемножьте соответствующие доли с долям активов входящих в каждый из выбранных Вами портфелей. Проверка (сумма всех полученных долей активов должна равняться 1) * Шаг 6. Умножьте полученные доли каждого актива на ту сумму, которую Вы планировали инвестировать. Таким образом Вы получите, сколько денег в каждый из активов вам нужно вложить. * Шаг 7. Поделите полученные значения на стоимость одной акции/облигации и на их кол-во в одном лоте. Округлите до целого числа. Дальше остается только купить эти бумаги на бирже.

Система линейный уравнений для шага 4:

где  - доля, которую необходимо вложить в выбранный инвестором портфель облигаций, а

- доля, которую необходимо вложить в выбранный инвестором портфель облигаций, а  - доля, которую нужно вложить в портфель акций.

- доля, которую нужно вложить в портфель акций.

Подробнее с примерами смотрите в Приложении 7, к настоящему инвестиционному бюллетеню.

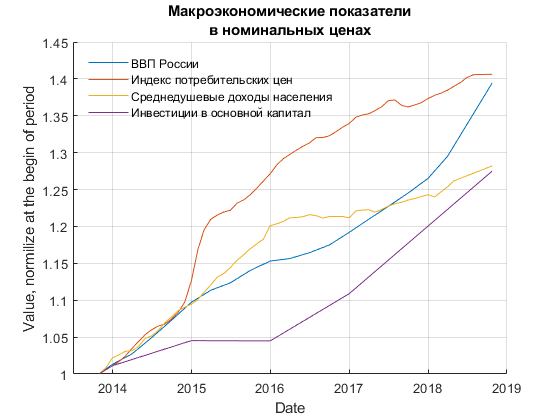

V Основные показатели макроэкономики и денежно-кредитной политики

В настоящем разделе приведены расчёты основных показателей макроэкономической статистики РФ и денежно-кредитной политики, проводимой Центральным Банком России

* ВВП России - Федеральная служба государсвенной статистики

* Денежная масса - Центральный Банк РФ

* Индекс потребительских цен - Федеральная служба государсвенной статистики

* Среднедушевые доходы населения - Федеральная служба государсвенной статистики

* Инвестиции в основной капитал - Федеральная служба государсвенной статистики

* Ставка рефенансирования (до 2013) - Центральный Банк РФ

* Ключевая ставка (после 2013) - Центральный Банк РФ

* Займы физ. и юр. лицам - Центральный Банк РФСсылки на источники: ВВП России ФСГС, Денежная масса ЦБ РФ, Индекс потребительских цен ФСГС, Среднедушевые доходы населения ФСГС, Ставка рефенансирования (до 2013) ЦБ РФ / КонсультантПлюс, Ключевая ставка (после 2013) ЦБ РФ / КонсультантПлюс, Займы физ. и юр. лицам

Рост/падение показателей в процентах в расчёте на периоды, указанные в таблице в номинальном выражении

comb_tt_max_years_prod =

5×11 table

Duration GDP M2 IPC Per_inc INV LOANS_FL LOANS_UL DEMO CBR_Rate IMOEX

________ ____ ____ ____ _______ ____ ________ ________ ____ ________ _____

'Y1' 11.5 30.1 3.1 3.6 7.7 21.6 7.7 0.2 -9.1 12.7

'Y2' 18.2 43.6 6 5.6 16.2 33.3 6.8 0.4 -25 18.4

'Y3' 21.9 56.5 12.5 9.1 22 33.5 8.5 0.8 -31.8 35

'Y4' 29.2 61.4 30 18.3 22.7 28 29 2.3 -6.3 68.8

'Y5' 39.6 74.5 40.7 28.4 27.6 49.7 53.6 2.6 36.4 54.5

* GDP - ВВП России

* M2 - денежная масса - агрегат М2

* IPC - индекс потребительских цен

* Per_inc - среднедушевые доходы населения

* INV - инвестиции в основной капитал

* LOAN_FL - займы предоставленные физическим лицам

* LOAN_UL - займы предоставленные юридическим лицам

* CBR_Rate - ключевая ставка / ставка рефенансирования

* IMOEX - индекс ММВБТемпы изменений показателей в процентах годовых в расчёте на периоды, указанные в таблице в номинальном выражении

comb_tt_max_per_year =

5×11 table

Duration GDP M2 IPC Per_inc INV LOANS_FL LOANS_UL DEMO CBR_Rate IMOEX

________ ____ ____ ___ _______ ___ ________ ________ ____ ________ _____

'Y1' 11.5 30.1 3.1 3.6 7.7 21.6 7.7 0.2 -9.1 12.7

'Y2' 8.7 19.8 2.9 2.8 7.8 15.5 3.4 0.2 -13.4 8.8

'Y3' 6.8 16.1 4 3 6.9 10.1 2.8 0.3 -12 10.5

'Y4' 6.6 12.7 6.8 4.3 5.3 6.4 6.6 0.6 -1.6 14

'Y5' 6.9 11.8 7.1 5.1 5 8.4 9 0.5 6.4 9.1

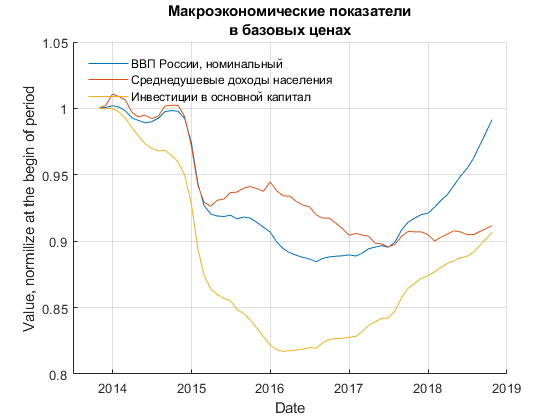

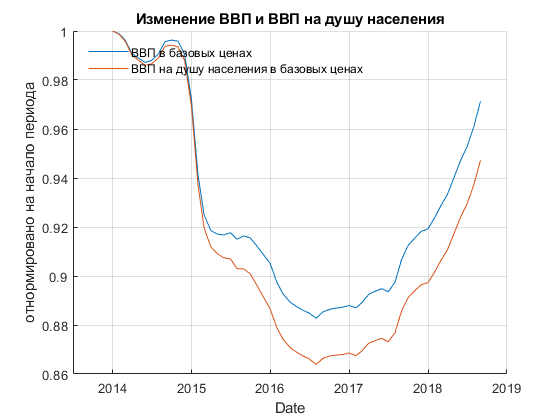

На следующих четырёх графиках представлены основные макроэкономические, ценовые и денежные показатели РФ в номинальных ценах. Данные получены в Федеральной службе государственной статистики и Центральном Банке РФ (отнормированы на начало периода на графике).

Подробнее в статье "ДОХОДЫ НАСЕЛЕНИЯ РОССИИ"

В Приложении 2 приведены расчёты основных показателей в долларах США

Ставка рефинансирования (с 2013 года - ключевая), инфляция, и реальная ставка

ans =

5×3 timetable

Time CBR_Rate IPC_per Real_Rate

___________ ________ _______ _________

24-Oct-2014 8 8.24 -0.22

24-Oct-2015 11 15.58 -3.96

24-Oct-2016 10 6.19 3.59

24-Oct-2017 8.25 2.78 5.32

24-Oct-2018 7.5 3.08 4.28

Подробнее об истории ставок в статье "Почему мы живём всё хуже? (кратко)"

Рост/падение показателей в процентах в расчёте на периоды, указанные в таблице в базовых ценах (отнормированы на индекс потребительских цен соотвествующего периода)

comb_tt_max_years_prod_norm_IPC =

5×9 table

Duration GDP M2 Per_inc INV LOANS_FL LOANS_UL DEMO IMOEX

________ ____ ____ _______ ____ ________ ________ _____ _____

'Y1' 8.2 26.2 0.5 4.5 18 4.5 -2.8 9.3

'Y2' 11.6 35.5 -0.3 9.7 25.8 0.8 -5.3 11.7

'Y3' 8.4 39.1 -3 8.5 18.7 -3.5 -10.4 20

'Y4' -0.6 24.1 -9 -5.6 -1.5 -0.8 -21.3 29.8

'Y5' -0.8 24 -8.8 -9.3 6.3 9.2 -27.1 9.8

Темпы изменений показателей в процентах годовых в расчёте на периоды, указанные в таблице в базовых ценах (отнормированы на индекс потребительских цен соотвествующего периода)

comb_tt_max_per_year_norm_IPC =

5×9 table

Duration GDP M2 Per_inc INV LOANS_FL LOANS_UL DEMO IMOEX

________ ____ ____ _______ ____ ________ ________ ____ _____

'Y1' 8.2 26.2 0.5 4.5 18 4.5 -2.8 9.3

'Y2' 5.6 16.4 -0.1 4.7 12.2 0.4 -2.7 5.7

'Y3' 2.7 11.6 -1 2.7 5.9 -1.2 -3.6 6.3

'Y4' -0.2 5.5 -2.3 -1.4 -0.4 -0.2 -5.8 6.7

'Y5' -0.2 4.4 -1.8 -1.9 1.2 1.8 -6.1 1.9

На следующих двух графиках представлены основные макроэкономические, фондовые и денежные показатели РФ в базовых ценах (отнормированы на показатель индекса потребительских цен и на начало периода на графике)

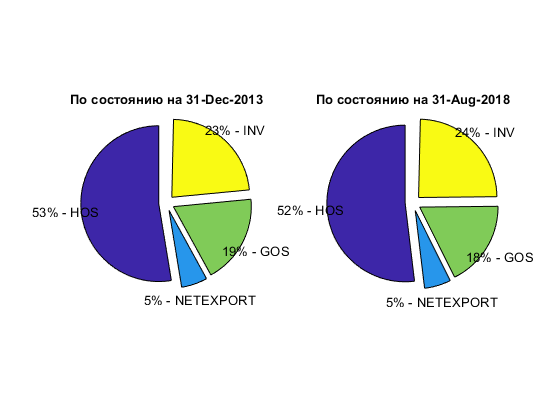

Структура ВВП России по расходам: GDP=HOS+INV+GOS+(EXPORT-IMPORT) Формула 5.1-М

* GDP - ВВП России

* HOS - расходы домохозяйств

* INV - инвестиции

* GOS - государственные закупки

* EXPORT - экспорт

* IMPORT - импорт

В Приложении 2 приведены расчёты основных показателей в долларах США

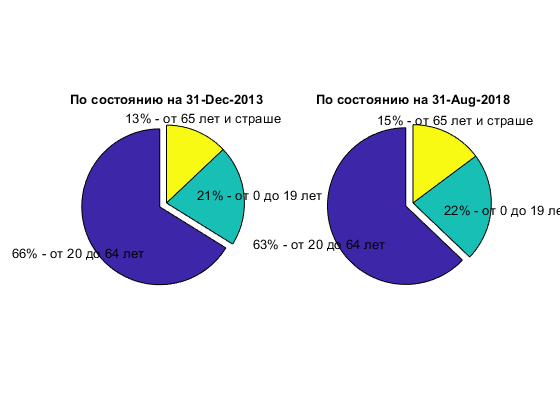

Подробнее в статье "ВВП И ДЕМОГРАФИЯ В РОССИИ"

Рост/падение показателей в процентах в расчёте на периоды, указанные в таблице отнормированные на денежную массу

comb_tt_max_years_prod_norm_M2 =

5×8 table

Duration GDP Per_inc INV LOANS_FL LOANS_UL DEMO IMOEX

________ _____ _______ _____ ________ ________ _____ _____

'Y1' -14.3 -20.4 -17.2 -6.5 -17.2 -23 -13.4

'Y2' -17.6 -26.4 -19 -7.1 -25.6 -30.1 -17.5

'Y3' -22.1 -30.3 -22 -14.7 -30.7 -35.6 -13.7

'Y4' -19.9 -26.7 -24 -20.7 -20.1 -36.6 4.6

'Y5' -20 -26.4 -26.9 -14.2 -12 -41.2 -11.5

Темпы изменений показателей в процентах годовых в расчёте на периоды, указанные в таблице отнормированные на денежную массу

comb_tt_max_per_year_norm_M2 =

5×8 table

Duration GDP Per_inc INV LOANS_FL LOANS_UL DEMO IMOEX

________ _____ _______ _____ ________ ________ _____ _____

'Y1' -14.3 -20.4 -17.2 -6.5 -17.2 -23 -13.4

'Y2' -9.2 -14.2 -10 -3.6 -13.7 -16.4 -9.2

'Y3' -8 -11.3 -8 -5.2 -11.5 -13.6 -4.8

'Y4' -5.4 -7.5 -6.6 -5.6 -5.4 -10.8 1.1

'Y5' -4.4 -6 -6.1 -3 -2.5 -10.1 -2.4

На следующем графике представлены основные макроэкономические, фондовые и денежные показатели РФ, отнормированые на показатель денежной массы и на начало периода на графике

В Приложении 2 приведены расчёты основных показателей в долларах США

Демографические показатели

Общая численность населения в России (с 2015 года с учётом республики Крым), структура населения и динамика изменения структуры

Подробнее в статье "ВВП И ДЕМОГРАФИЯ В РОССИИ"

Приложение 1 (к разделу III.II.III). Таблицы со статистическими параметрами рассматриваемых акций, отсортированные по разным параметрам

Таблица 3.2.3.3 Сатистические параметры рассматриваемых акций (отсортировано по ExpRet)

ans =

32×13 table

HisYelYar ExpRet Risk MedVlt MaxVlt MinVlt RskVlt Alfa Beta JenCff ShrCff TrnCff TrgFnc

_________ ______ ____ _______ ______ ________ _______ _____ _______ _________ __________ ___________ _________

TATN 84.356 63 21 1.049 6.3942 0.28183 0.72501 20.3 0.93706 0.58088 2.7115 0.60332 0

LKOH 66.112 51 17 0.92275 5.1459 0.26531 0.52247 14.5 1.0325 0.44269 2.5207 0.41645 0.97654

NVTK 57.246 50 18 1.1144 8.3424 0.35511 0.76198 15.1 0.91488 0.44314 2.3753 0.46965 0.96401

SIBN 61.897 48 18 1.0742 7.5206 0.19406 0.80198 15.3 0.71242 0.42222 2.2826 0.57393 0.95762

ROSN 46.492 40 20 1.048 6.1094 0.24874 0.59585 10 1.0902 0.33746 1.6318 0.29603 0.67579

RASP 34.217 34 27 1.4177 8.6808 0.4014 0.94749 7.2 1.2812 0.29516 1.0377 0.21494 0

ALRS 22.931 23 20 1.0788 5.3814 0.24637 0.73378 5.9 0.73913 0.18745 0.84879 0.23315 0

GAZP 22.336 22 17 0.91004 4.8578 0.2527 0.56998 3.5 1.0348 0.16117 0.86124 0.14336 0.33739

NLMK 15.569 17 20 1.1805 5.195 0.40163 0.60733 3.2 0.72025 0.11621 0.5213 0.14117 0.24245

IMOEX 13.664 13 12 0.60504 4.7577 0.093359 0.4025 0 1 0.064761 0.44753 0.05552 0.15433

PIKK 13.399 13 13 0.8031 4.9677 0.22428 0.55448 5 0.0531 0.068903 0.45557 1.1153 0.41913

CHMF 10.206 12 18 0.92966 5.9315 0.24639 0.68532 1.8 0.59652 0.060804 0.27219 0.080031 0.13868

PHOR 6.6374 8 16 1.0522 4.7769 0.39386 0.62235 0.9 0.44854 0.016776 0.033742 0.01166 0.046361

GMKN 3.3029 6 22 1.0447 9.0983 0.27855 0.92156 -2.6 1.0866 0.015756 -0.0028201 -0.00057057 0

MAGN 4.6623 6 19 1.1532 6.5157 0.42938 0.67023 -1.9 0.85777 0.0019962 -0.064195 -0.014514 -0.014526

MFON 0.30732 4 29 0.93023 11.036 0.19294 1.3154 -0.9 0.44702 -0.018753 -0.13974 -0.089839 0

SBER -2.1266 1 29 1.3423 11.079 0.33295 1.0471 -8.8 1.7469 -0.050525 -0.25031 -0.041175 0

MVID -4.5685 -3 20 1.1934 8.899 0.2491 0.93576 -2.6 0.17769 -0.10345 -0.5984 -0.66498 -0.31246

FEES -5.3309 -5 19 0.94297 6.9712 0.33904 0.81477 -5.7 0.71652 -0.11289 -0.67475 -0.17711 -0.26532

MTSS -7.2692 -6 18 1.0096 5.9923 0.33389 0.72842 -6.2 0.70085 -0.12783 -0.79875 -0.20116 -0.30724

SNGS -9.4269 -9 13 0.86406 3.8247 0.34451 0.46814 -6 0.5706 -0.14245 -1.1437 -0.26703 -0.39392

RSTI -24.53 -26 23 1.201 11.366 0.40848 1.0274 -13.1 0.75146 -0.29527 -1.3791 -0.41536 0

MOEX -27.531 -30 16 0.98921 6.2827 0.3223 0.66117 -14.4 0.57299 -0.35511 -2.3087 -0.64041 -0.89391

MSNG -31.769 -38 20 1.1057 6.3123 0.27631 0.73017 -17.8 0.62949 -0.43268 -2.2469 -0.71092 -0.96983

HYDR -35.219 -40 17 0.98122 7.3522 0.36082 0.61687 -19.1 0.71133 -0.45633 -2.7151 -0.65961 -1.0775

MTLR -37.75 -42 32 1.5821 20.865 0.52007 1.6112 -23 1.3933 -0.45536 -1.4928 -0.344 0

URKA -35.91 -42 23 0.9705 6.8819 0.19531 1.0426 -17.6 0.22306 -0.47827 -2.1843 -2.2199 0

AFKS -40.31 -44 41 1.2265 24.869 0.42373 2.0776 -22.3 1.0179 -0.48081 -1.2468 -0.50238 0

OGKB -36.588 -44 20 1.1881 13.287 0.43319 1.028 -21.1 0.92355 -0.47768 -2.4637 -0.53334 -1.0332

VTBR -39.257 -48 22 1.0536 6.6951 0.33021 0.85897 -24.5 1.0579 -0.54452 -2.5426 -0.53023 0

AFLT -49.709 -66 24 1.1475 8.9497 0.2852 0.99688 -28.7 0.55856 -0.71601 -3.051 -1.314 0

MGNT -57.521 -81 27 1.3501 6.4544 0.35688 0.95151 -36.1 0.81213 -0.86829 -3.2332 -1.0944 0

Таблица 3.2.3.4 Сатистические параметры рассматриваемых акций (отсортировано по Risk)

ans =

32×13 table

HisYelYar ExpRet Risk MedVlt MaxVlt MinVlt RskVlt Alfa Beta JenCff ShrCff TrnCff TrgFnc

_________ ______ ____ _______ ______ ________ _______ _____ _______ _________ __________ ___________ _________

IMOEX 13.664 13 12 0.60504 4.7577 0.093359 0.4025 0 1 0.064761 0.44753 0.05552 0.15433

PIKK 13.399 13 13 0.8031 4.9677 0.22428 0.55448 5 0.0531 0.068903 0.45557 1.1153 0.41913

SNGS -9.4269 -9 13 0.86406 3.8247 0.34451 0.46814 -6 0.5706 -0.14245 -1.1437 -0.26703 -0.39392

MOEX -27.531 -30 16 0.98921 6.2827 0.3223 0.66117 -14.4 0.57299 -0.35511 -2.3087 -0.64041 -0.89391

PHOR 6.6374 8 16 1.0522 4.7769 0.39386 0.62235 0.9 0.44854 0.016776 0.033742 0.01166 0.046361

GAZP 22.336 22 17 0.91004 4.8578 0.2527 0.56998 3.5 1.0348 0.16117 0.86124 0.14336 0.33739

HYDR -35.219 -40 17 0.98122 7.3522 0.36082 0.61687 -19.1 0.71133 -0.45633 -2.7151 -0.65961 -1.0775

LKOH 66.112 51 17 0.92275 5.1459 0.26531 0.52247 14.5 1.0325 0.44269 2.5207 0.41645 0.97654

CHMF 10.206 12 18 0.92966 5.9315 0.24639 0.68532 1.8 0.59652 0.060804 0.27219 0.080031 0.13868

MTSS -7.2692 -6 18 1.0096 5.9923 0.33389 0.72842 -6.2 0.70085 -0.12783 -0.79875 -0.20116 -0.30724

NVTK 57.246 50 18 1.1144 8.3424 0.35511 0.76198 15.1 0.91488 0.44314 2.3753 0.46965 0.96401

SIBN 61.897 48 18 1.0742 7.5206 0.19406 0.80198 15.3 0.71242 0.42222 2.2826 0.57393 0.95762

FEES -5.3309 -5 19 0.94297 6.9712 0.33904 0.81477 -5.7 0.71652 -0.11289 -0.67475 -0.17711 -0.26532

MAGN 4.6623 6 19 1.1532 6.5157 0.42938 0.67023 -1.9 0.85777 0.0019962 -0.064195 -0.014514 -0.014526

ALRS 22.931 23 20 1.0788 5.3814 0.24637 0.73378 5.9 0.73913 0.18745 0.84879 0.23315 0

MSNG -31.769 -38 20 1.1057 6.3123 0.27631 0.73017 -17.8 0.62949 -0.43268 -2.2469 -0.71092 -0.96983

MVID -4.5685 -3 20 1.1934 8.899 0.2491 0.93576 -2.6 0.17769 -0.10345 -0.5984 -0.66498 -0.31246

NLMK 15.569 17 20 1.1805 5.195 0.40163 0.60733 3.2 0.72025 0.11621 0.5213 0.14117 0.24245

OGKB -36.588 -44 20 1.1881 13.287 0.43319 1.028 -21.1 0.92355 -0.47768 -2.4637 -0.53334 -1.0332

ROSN 46.492 40 20 1.048 6.1094 0.24874 0.59585 10 1.0902 0.33746 1.6318 0.29603 0.67579

TATN 84.356 63 21 1.049 6.3942 0.28183 0.72501 20.3 0.93706 0.58088 2.7115 0.60332 0

GMKN 3.3029 6 22 1.0447 9.0983 0.27855 0.92156 -2.6 1.0866 0.015756 -0.0028201 -0.00057057 0

VTBR -39.257 -48 22 1.0536 6.6951 0.33021 0.85897 -24.5 1.0579 -0.54452 -2.5426 -0.53023 0

RSTI -24.53 -26 23 1.201 11.366 0.40848 1.0274 -13.1 0.75146 -0.29527 -1.3791 -0.41536 0

URKA -35.91 -42 23 0.9705 6.8819 0.19531 1.0426 -17.6 0.22306 -0.47827 -2.1843 -2.2199 0

AFLT -49.709 -66 24 1.1475 8.9497 0.2852 0.99688 -28.7 0.55856 -0.71601 -3.051 -1.314 0

MGNT -57.521 -81 27 1.3501 6.4544 0.35688 0.95151 -36.1 0.81213 -0.86829 -3.2332 -1.0944 0

RASP 34.217 34 27 1.4177 8.6808 0.4014 0.94749 7.2 1.2812 0.29516 1.0377 0.21494 0

MFON 0.30732 4 29 0.93023 11.036 0.19294 1.3154 -0.9 0.44702 -0.018753 -0.13974 -0.089839 0

SBER -2.1266 1 29 1.3423 11.079 0.33295 1.0471 -8.8 1.7469 -0.050525 -0.25031 -0.041175 0

MTLR -37.75 -42 32 1.5821 20.865 0.52007 1.6112 -23 1.3933 -0.45536 -1.4928 -0.344 0

AFKS -40.31 -44 41 1.2265 24.869 0.42373 2.0776 -22.3 1.0179 -0.48081 -1.2468 -0.50238 0

Таблица 3.2.3.5 Сатистические параметры рассматриваемых акций (отсортировано по Beta)

ans =

32×13 table

HisYelYar ExpRet Risk MedVlt MaxVlt MinVlt RskVlt Alfa Beta JenCff ShrCff TrnCff TrgFnc

_________ ______ ____ _______ ______ ________ _______ _____ _______ _________ __________ ___________ _________

PIKK 13.399 13 13 0.8031 4.9677 0.22428 0.55448 5 0.0531 0.068903 0.45557 1.1153 0.41913

MVID -4.5685 -3 20 1.1934 8.899 0.2491 0.93576 -2.6 0.17769 -0.10345 -0.5984 -0.66498 -0.31246

URKA -35.91 -42 23 0.9705 6.8819 0.19531 1.0426 -17.6 0.22306 -0.47827 -2.1843 -2.2199 0

MFON 0.30732 4 29 0.93023 11.036 0.19294 1.3154 -0.9 0.44702 -0.018753 -0.13974 -0.089839 0

PHOR 6.6374 8 16 1.0522 4.7769 0.39386 0.62235 0.9 0.44854 0.016776 0.033742 0.01166 0.046361

AFLT -49.709 -66 24 1.1475 8.9497 0.2852 0.99688 -28.7 0.55856 -0.71601 -3.051 -1.314 0

SNGS -9.4269 -9 13 0.86406 3.8247 0.34451 0.46814 -6 0.5706 -0.14245 -1.1437 -0.26703 -0.39392

MOEX -27.531 -30 16 0.98921 6.2827 0.3223 0.66117 -14.4 0.57299 -0.35511 -2.3087 -0.64041 -0.89391

CHMF 10.206 12 18 0.92966 5.9315 0.24639 0.68532 1.8 0.59652 0.060804 0.27219 0.080031 0.13868

MSNG -31.769 -38 20 1.1057 6.3123 0.27631 0.73017 -17.8 0.62949 -0.43268 -2.2469 -0.71092 -0.96983

MTSS -7.2692 -6 18 1.0096 5.9923 0.33389 0.72842 -6.2 0.70085 -0.12783 -0.79875 -0.20116 -0.30724

HYDR -35.219 -40 17 0.98122 7.3522 0.36082 0.61687 -19.1 0.71133 -0.45633 -2.7151 -0.65961 -1.0775

SIBN 61.897 48 18 1.0742 7.5206 0.19406 0.80198 15.3 0.71242 0.42222 2.2826 0.57393 0.95762

FEES -5.3309 -5 19 0.94297 6.9712 0.33904 0.81477 -5.7 0.71652 -0.11289 -0.67475 -0.17711 -0.26532

NLMK 15.569 17 20 1.1805 5.195 0.40163 0.60733 3.2 0.72025 0.11621 0.5213 0.14117 0.24245

ALRS 22.931 23 20 1.0788 5.3814 0.24637 0.73378 5.9 0.73913 0.18745 0.84879 0.23315 0

RSTI -24.53 -26 23 1.201 11.366 0.40848 1.0274 -13.1 0.75146 -0.29527 -1.3791 -0.41536 0

MGNT -57.521 -81 27 1.3501 6.4544 0.35688 0.95151 -36.1 0.81213 -0.86829 -3.2332 -1.0944 0

MAGN 4.6623 6 19 1.1532 6.5157 0.42938 0.67023 -1.9 0.85777 0.0019962 -0.064195 -0.014514 -0.014526

NVTK 57.246 50 18 1.1144 8.3424 0.35511 0.76198 15.1 0.91488 0.44314 2.3753 0.46965 0.96401

OGKB -36.588 -44 20 1.1881 13.287 0.43319 1.028 -21.1 0.92355 -0.47768 -2.4637 -0.53334 -1.0332

TATN 84.356 63 21 1.049 6.3942 0.28183 0.72501 20.3 0.93706 0.58088 2.7115 0.60332 0

IMOEX 13.664 13 12 0.60504 4.7577 0.093359 0.4025 0 1 0.064761 0.44753 0.05552 0.15433

AFKS -40.31 -44 41 1.2265 24.869 0.42373 2.0776 -22.3 1.0179 -0.48081 -1.2468 -0.50238 0

LKOH 66.112 51 17 0.92275 5.1459 0.26531 0.52247 14.5 1.0325 0.44269 2.5207 0.41645 0.97654

GAZP 22.336 22 17 0.91004 4.8578 0.2527 0.56998 3.5 1.0348 0.16117 0.86124 0.14336 0.33739

VTBR -39.257 -48 22 1.0536 6.6951 0.33021 0.85897 -24.5 1.0579 -0.54452 -2.5426 -0.53023 0

GMKN 3.3029 6 22 1.0447 9.0983 0.27855 0.92156 -2.6 1.0866 0.015756 -0.0028201 -0.00057057 0

ROSN 46.492 40 20 1.048 6.1094 0.24874 0.59585 10 1.0902 0.33746 1.6318 0.29603 0.67579

RASP 34.217 34 27 1.4177 8.6808 0.4014 0.94749 7.2 1.2812 0.29516 1.0377 0.21494 0

MTLR -37.75 -42 32 1.5821 20.865 0.52007 1.6112 -23 1.3933 -0.45536 -1.4928 -0.344 0

SBER -2.1266 1 29 1.3423 11.079 0.33295 1.0471 -8.8 1.7469 -0.050525 -0.25031 -0.041175 0

Таблица 3.2.3.6 Сатистические параметры рассматриваемых акций (отсортировано по JenCff)

ans =

32×13 table

HisYelYar ExpRet Risk MedVlt MaxVlt MinVlt RskVlt Alfa Beta JenCff ShrCff TrnCff TrgFnc

_________ ______ ____ _______ ______ ________ _______ _____ _______ _________ __________ ___________ _________

TATN 84.356 63 21 1.049 6.3942 0.28183 0.72501 20.3 0.93706 0.58088 2.7115 0.60332 0

NVTK 57.246 50 18 1.1144 8.3424 0.35511 0.76198 15.1 0.91488 0.44314 2.3753 0.46965 0.96401

LKOH 66.112 51 17 0.92275 5.1459 0.26531 0.52247 14.5 1.0325 0.44269 2.5207 0.41645 0.97654

SIBN 61.897 48 18 1.0742 7.5206 0.19406 0.80198 15.3 0.71242 0.42222 2.2826 0.57393 0.95762

ROSN 46.492 40 20 1.048 6.1094 0.24874 0.59585 10 1.0902 0.33746 1.6318 0.29603 0.67579

RASP 34.217 34 27 1.4177 8.6808 0.4014 0.94749 7.2 1.2812 0.29516 1.0377 0.21494 0

ALRS 22.931 23 20 1.0788 5.3814 0.24637 0.73378 5.9 0.73913 0.18745 0.84879 0.23315 0

GAZP 22.336 22 17 0.91004 4.8578 0.2527 0.56998 3.5 1.0348 0.16117 0.86124 0.14336 0.33739

NLMK 15.569 17 20 1.1805 5.195 0.40163 0.60733 3.2 0.72025 0.11621 0.5213 0.14117 0.24245

PIKK 13.399 13 13 0.8031 4.9677 0.22428 0.55448 5 0.0531 0.068903 0.45557 1.1153 0.41913

IMOEX 13.664 13 12 0.60504 4.7577 0.093359 0.4025 0 1 0.064761 0.44753 0.05552 0.15433

CHMF 10.206 12 18 0.92966 5.9315 0.24639 0.68532 1.8 0.59652 0.060804 0.27219 0.080031 0.13868

PHOR 6.6374 8 16 1.0522 4.7769 0.39386 0.62235 0.9 0.44854 0.016776 0.033742 0.01166 0.046361

GMKN 3.3029 6 22 1.0447 9.0983 0.27855 0.92156 -2.6 1.0866 0.015756 -0.0028201 -0.00057057 0

MAGN 4.6623 6 19 1.1532 6.5157 0.42938 0.67023 -1.9 0.85777 0.0019962 -0.064195 -0.014514 -0.014526

MFON 0.30732 4 29 0.93023 11.036 0.19294 1.3154 -0.9 0.44702 -0.018753 -0.13974 -0.089839 0

SBER -2.1266 1 29 1.3423 11.079 0.33295 1.0471 -8.8 1.7469 -0.050525 -0.25031 -0.041175 0

MVID -4.5685 -3 20 1.1934 8.899 0.2491 0.93576 -2.6 0.17769 -0.10345 -0.5984 -0.66498 -0.31246

FEES -5.3309 -5 19 0.94297 6.9712 0.33904 0.81477 -5.7 0.71652 -0.11289 -0.67475 -0.17711 -0.26532

MTSS -7.2692 -6 18 1.0096 5.9923 0.33389 0.72842 -6.2 0.70085 -0.12783 -0.79875 -0.20116 -0.30724

SNGS -9.4269 -9 13 0.86406 3.8247 0.34451 0.46814 -6 0.5706 -0.14245 -1.1437 -0.26703 -0.39392

RSTI -24.53 -26 23 1.201 11.366 0.40848 1.0274 -13.1 0.75146 -0.29527 -1.3791 -0.41536 0

MOEX -27.531 -30 16 0.98921 6.2827 0.3223 0.66117 -14.4 0.57299 -0.35511 -2.3087 -0.64041 -0.89391

MSNG -31.769 -38 20 1.1057 6.3123 0.27631 0.73017 -17.8 0.62949 -0.43268 -2.2469 -0.71092 -0.96983

MTLR -37.75 -42 32 1.5821 20.865 0.52007 1.6112 -23 1.3933 -0.45536 -1.4928 -0.344 0

HYDR -35.219 -40 17 0.98122 7.3522 0.36082 0.61687 -19.1 0.71133 -0.45633 -2.7151 -0.65961 -1.0775

OGKB -36.588 -44 20 1.1881 13.287 0.43319 1.028 -21.1 0.92355 -0.47768 -2.4637 -0.53334 -1.0332

URKA -35.91 -42 23 0.9705 6.8819 0.19531 1.0426 -17.6 0.22306 -0.47827 -2.1843 -2.2199 0

AFKS -40.31 -44 41 1.2265 24.869 0.42373 2.0776 -22.3 1.0179 -0.48081 -1.2468 -0.50238 0

VTBR -39.257 -48 22 1.0536 6.6951 0.33021 0.85897 -24.5 1.0579 -0.54452 -2.5426 -0.53023 0

AFLT -49.709 -66 24 1.1475 8.9497 0.2852 0.99688 -28.7 0.55856 -0.71601 -3.051 -1.314 0

MGNT -57.521 -81 27 1.3501 6.4544 0.35688 0.95151 -36.1 0.81213 -0.86829 -3.2332 -1.0944 0

Таблица 3.2.3.7 Сатистические параметры рассматриваемых акций (отсортировано по ShrCff)

ans =

32×13 table

HisYelYar ExpRet Risk MedVlt MaxVlt MinVlt RskVlt Alfa Beta JenCff ShrCff TrnCff TrgFnc

_________ ______ ____ _______ ______ ________ _______ _____ _______ _________ __________ ___________ _________

TATN 84.356 63 21 1.049 6.3942 0.28183 0.72501 20.3 0.93706 0.58088 2.7115 0.60332 0

LKOH 66.112 51 17 0.92275 5.1459 0.26531 0.52247 14.5 1.0325 0.44269 2.5207 0.41645 0.97654

NVTK 57.246 50 18 1.1144 8.3424 0.35511 0.76198 15.1 0.91488 0.44314 2.3753 0.46965 0.96401

SIBN 61.897 48 18 1.0742 7.5206 0.19406 0.80198 15.3 0.71242 0.42222 2.2826 0.57393 0.95762

ROSN 46.492 40 20 1.048 6.1094 0.24874 0.59585 10 1.0902 0.33746 1.6318 0.29603 0.67579

RASP 34.217 34 27 1.4177 8.6808 0.4014 0.94749 7.2 1.2812 0.29516 1.0377 0.21494 0

GAZP 22.336 22 17 0.91004 4.8578 0.2527 0.56998 3.5 1.0348 0.16117 0.86124 0.14336 0.33739

ALRS 22.931 23 20 1.0788 5.3814 0.24637 0.73378 5.9 0.73913 0.18745 0.84879 0.23315 0

NLMK 15.569 17 20 1.1805 5.195 0.40163 0.60733 3.2 0.72025 0.11621 0.5213 0.14117 0.24245

PIKK 13.399 13 13 0.8031 4.9677 0.22428 0.55448 5 0.0531 0.068903 0.45557 1.1153 0.41913

IMOEX 13.664 13 12 0.60504 4.7577 0.093359 0.4025 0 1 0.064761 0.44753 0.05552 0.15433

CHMF 10.206 12 18 0.92966 5.9315 0.24639 0.68532 1.8 0.59652 0.060804 0.27219 0.080031 0.13868

PHOR 6.6374 8 16 1.0522 4.7769 0.39386 0.62235 0.9 0.44854 0.016776 0.033742 0.01166 0.046361

GMKN 3.3029 6 22 1.0447 9.0983 0.27855 0.92156 -2.6 1.0866 0.015756 -0.0028201 -0.00057057 0

MAGN 4.6623 6 19 1.1532 6.5157 0.42938 0.67023 -1.9 0.85777 0.0019962 -0.064195 -0.014514 -0.014526

MFON 0.30732 4 29 0.93023 11.036 0.19294 1.3154 -0.9 0.44702 -0.018753 -0.13974 -0.089839 0

SBER -2.1266 1 29 1.3423 11.079 0.33295 1.0471 -8.8 1.7469 -0.050525 -0.25031 -0.041175 0

MVID -4.5685 -3 20 1.1934 8.899 0.2491 0.93576 -2.6 0.17769 -0.10345 -0.5984 -0.66498 -0.31246

FEES -5.3309 -5 19 0.94297 6.9712 0.33904 0.81477 -5.7 0.71652 -0.11289 -0.67475 -0.17711 -0.26532

MTSS -7.2692 -6 18 1.0096 5.9923 0.33389 0.72842 -6.2 0.70085 -0.12783 -0.79875 -0.20116 -0.30724

SNGS -9.4269 -9 13 0.86406 3.8247 0.34451 0.46814 -6 0.5706 -0.14245 -1.1437 -0.26703 -0.39392

AFKS -40.31 -44 41 1.2265 24.869 0.42373 2.0776 -22.3 1.0179 -0.48081 -1.2468 -0.50238 0

RSTI -24.53 -26 23 1.201 11.366 0.40848 1.0274 -13.1 0.75146 -0.29527 -1.3791 -0.41536 0

MTLR -37.75 -42 32 1.5821 20.865 0.52007 1.6112 -23 1.3933 -0.45536 -1.4928 -0.344 0

URKA -35.91 -42 23 0.9705 6.8819 0.19531 1.0426 -17.6 0.22306 -0.47827 -2.1843 -2.2199 0

MSNG -31.769 -38 20 1.1057 6.3123 0.27631 0.73017 -17.8 0.62949 -0.43268 -2.2469 -0.71092 -0.96983

MOEX -27.531 -30 16 0.98921 6.2827 0.3223 0.66117 -14.4 0.57299 -0.35511 -2.3087 -0.64041 -0.89391

OGKB -36.588 -44 20 1.1881 13.287 0.43319 1.028 -21.1 0.92355 -0.47768 -2.4637 -0.53334 -1.0332

VTBR -39.257 -48 22 1.0536 6.6951 0.33021 0.85897 -24.5 1.0579 -0.54452 -2.5426 -0.53023 0

HYDR -35.219 -40 17 0.98122 7.3522 0.36082 0.61687 -19.1 0.71133 -0.45633 -2.7151 -0.65961 -1.0775

AFLT -49.709 -66 24 1.1475 8.9497 0.2852 0.99688 -28.7 0.55856 -0.71601 -3.051 -1.314 0

MGNT -57.521 -81 27 1.3501 6.4544 0.35688 0.95151 -36.1 0.81213 -0.86829 -3.2332 -1.0944 0

Таблица 3.2.3.8 Сатистические параметры рассматриваемых акций (отсортировано по TrgFnc)

ans =

32×13 table

HisYelYar ExpRet Risk MedVlt MaxVlt MinVlt RskVlt Alfa Beta JenCff ShrCff TrnCff TrgFnc

_________ ______ ____ _______ ______ ________ _______ _____ _______ _________ __________ ___________ _________

LKOH 66.112 51 17 0.92275 5.1459 0.26531 0.52247 14.5 1.0325 0.44269 2.5207 0.41645 0.97654

NVTK 57.246 50 18 1.1144 8.3424 0.35511 0.76198 15.1 0.91488 0.44314 2.3753 0.46965 0.96401

SIBN 61.897 48 18 1.0742 7.5206 0.19406 0.80198 15.3 0.71242 0.42222 2.2826 0.57393 0.95762

ROSN 46.492 40 20 1.048 6.1094 0.24874 0.59585 10 1.0902 0.33746 1.6318 0.29603 0.67579

PIKK 13.399 13 13 0.8031 4.9677 0.22428 0.55448 5 0.0531 0.068903 0.45557 1.1153 0.41913

GAZP 22.336 22 17 0.91004 4.8578 0.2527 0.56998 3.5 1.0348 0.16117 0.86124 0.14336 0.33739

NLMK 15.569 17 20 1.1805 5.195 0.40163 0.60733 3.2 0.72025 0.11621 0.5213 0.14117 0.24245

IMOEX 13.664 13 12 0.60504 4.7577 0.093359 0.4025 0 1 0.064761 0.44753 0.05552 0.15433

CHMF 10.206 12 18 0.92966 5.9315 0.24639 0.68532 1.8 0.59652 0.060804 0.27219 0.080031 0.13868

PHOR 6.6374 8 16 1.0522 4.7769 0.39386 0.62235 0.9 0.44854 0.016776 0.033742 0.01166 0.046361

AFKS -40.31 -44 41 1.2265 24.869 0.42373 2.0776 -22.3 1.0179 -0.48081 -1.2468 -0.50238 0

AFLT -49.709 -66 24 1.1475 8.9497 0.2852 0.99688 -28.7 0.55856 -0.71601 -3.051 -1.314 0

ALRS 22.931 23 20 1.0788 5.3814 0.24637 0.73378 5.9 0.73913 0.18745 0.84879 0.23315 0

GMKN 3.3029 6 22 1.0447 9.0983 0.27855 0.92156 -2.6 1.0866 0.015756 -0.0028201 -0.00057057 0

MFON 0.30732 4 29 0.93023 11.036 0.19294 1.3154 -0.9 0.44702 -0.018753 -0.13974 -0.089839 0

MGNT -57.521 -81 27 1.3501 6.4544 0.35688 0.95151 -36.1 0.81213 -0.86829 -3.2332 -1.0944 0

MTLR -37.75 -42 32 1.5821 20.865 0.52007 1.6112 -23 1.3933 -0.45536 -1.4928 -0.344 0

RASP 34.217 34 27 1.4177 8.6808 0.4014 0.94749 7.2 1.2812 0.29516 1.0377 0.21494 0

RSTI -24.53 -26 23 1.201 11.366 0.40848 1.0274 -13.1 0.75146 -0.29527 -1.3791 -0.41536 0

SBER -2.1266 1 29 1.3423 11.079 0.33295 1.0471 -8.8 1.7469 -0.050525 -0.25031 -0.041175 0

TATN 84.356 63 21 1.049 6.3942 0.28183 0.72501 20.3 0.93706 0.58088 2.7115 0.60332 0

URKA -35.91 -42 23 0.9705 6.8819 0.19531 1.0426 -17.6 0.22306 -0.47827 -2.1843 -2.2199 0

VTBR -39.257 -48 22 1.0536 6.6951 0.33021 0.85897 -24.5 1.0579 -0.54452 -2.5426 -0.53023 0

MAGN 4.6623 6 19 1.1532 6.5157 0.42938 0.67023 -1.9 0.85777 0.0019962 -0.064195 -0.014514 -0.014526

FEES -5.3309 -5 19 0.94297 6.9712 0.33904 0.81477 -5.7 0.71652 -0.11289 -0.67475 -0.17711 -0.26532

MTSS -7.2692 -6 18 1.0096 5.9923 0.33389 0.72842 -6.2 0.70085 -0.12783 -0.79875 -0.20116 -0.30724

MVID -4.5685 -3 20 1.1934 8.899 0.2491 0.93576 -2.6 0.17769 -0.10345 -0.5984 -0.66498 -0.31246

SNGS -9.4269 -9 13 0.86406 3.8247 0.34451 0.46814 -6 0.5706 -0.14245 -1.1437 -0.26703 -0.39392

MOEX -27.531 -30 16 0.98921 6.2827 0.3223 0.66117 -14.4 0.57299 -0.35511 -2.3087 -0.64041 -0.89391

MSNG -31.769 -38 20 1.1057 6.3123 0.27631 0.73017 -17.8 0.62949 -0.43268 -2.2469 -0.71092 -0.96983

OGKB -36.588 -44 20 1.1881 13.287 0.43319 1.028 -21.1 0.92355 -0.47768 -2.4637 -0.53334 -1.0332

HYDR -35.219 -40 17 0.98122 7.3522 0.36082 0.61687 -19.1 0.71133 -0.45633 -2.7151 -0.65961 -1.0775

Приложение 2 (к разделу V). Основные показатели макроэкономики и денежно-кредитной политики в пересчёте в доллары США

Рост/падение показателей в процентах в расчёте на периоды, указанные в таблице в номинальном выражении и переведённые в доллары США

comb_tt_max_years_in_usd_prod =

5×8 table

Duration GDP M2 Per_inc INV LOANS_FL LOANS_UL IMOEX

________ _____ _____ _______ _____ ________ ________ _____

'Y1' -2.2 14.2 -9.1 -5.5 6.7 -5.5 -1.1

'Y2' 12.2 36.2 0.3 10.3 26.5 1.4 12.4

'Y3' 15.9 48.8 3.7 16 26.9 3.2 28.4

'Y4' -17.7 2.8 -24.6 -21.8 -18.4 -17.8 7.6

'Y5' -32.5 -15.6 -37.9 -38.3 -27.6 -25.7 -25.3

* GDP - ВВП России

* M2 - рублёвая денежная масса - рублёвый агрегат М2

* Per_inc - среднедушевые доходы населения

* INV - инвестиции в основной капитал

* LOAN_FL - займы предоставленные физическим лицам

* LOAN_UL - займы предоставленные юридическим лицам

* IMOEX - индекс ММВБТемпы изменений показателей в процентах годовых в расчёте на периоды, указанные в таблице в номинальном выражениии и переведённые в доллары США

comb_tt_max_per_year_in_usd =

5×8 table

Duration GDP M2 Per_inc INV LOANS_FL LOANS_UL IMOEX

________ ____ ____ _______ ____ ________ ________ _____

'Y1' -2.2 14.2 -9.1 -5.5 6.7 -5.5 -1.1

'Y2' 5.9 16.7 0.1 5 12.5 0.7 6

'Y3' 5 14.2 1.2 5.1 8.3 1 8.7

'Y4' -4.7 0.7 -6.8 -6 -5 -4.8 1.8

'Y5' -7.6 -3.3 -9.1 -9.2 -6.3 -5.8 -5.7

На следующем графике представлены основные макроэкономические, ценовые и денежные показатели РФ в номинальных ценахи пересчитанные по соответсвующему курсу в доллары США

Приложение 3 (к разделу III.II). Пояснения по рассчитываемым показателям

Историческая доходность HisYelYar , в % годовых:

![$$HisYelYar=\sqrt[\frac{N}{T_{base}}]{\frac{LasPri}{FisPri}}-1$](publish_bulletin_eq15914401283624037857.png) Формула 3.1

Формула 3.1

где HisYelYar - доходность за рассматриваемый период в % годовых, N - количество дней в рассматриваемом периоде,

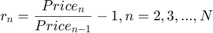

Доходность отдельного периода (дня) r (n):

Формула 3.2

Формула 3.2

где Price (n) - цена актива или значение индекса на день n, N - количество дней в рассматриваемом периоде,

Ожидаемая доходность ExpRet, % годовых:

Формула 3.3

Формула 3.3

где ExpRet - ожидаемая доходность в % годовых, p (n) - вероятность появления доходности r ( n ), N - количество дней в рассматриваемом периоде,

Риск актива Risk или HisRisk, % годовых:

![$$Risk=\sqrt{\sum_{n=1}^Np_{n}*{(r_{n}-ExpRet)^2}}=\sqrt{\sum_{n=1}^N\frac{(r_{n}-ExpRet)^2}{N-1}}=\sqrt{\frac{1}{N-1}*[\left(r_{1}-ExpRet)^2+(r_{2}-ExpRet)^2+...+(r_{n}-ExpRet)^2\right]}$](publish_bulletin_eq15838419057093054623.png) Формула 3.4

Формула 3.4

где Risk - риск актива в % годовых, p (n) - вероятность появления доходности r ( n ), N - количество дней в рассматриваемом периоде,

Зависимость доходности любого актива( i ) от доходности фондового индекса можно представить в виде линейной регрессии:

Формула 3.5

Формула 3.5

Альфа коэффициент ( альфа -фактор) — показатель, рассчитываемый для актива( i ) и связывающий доходность этого актива( i ) с доходностью фондового индекса. В сущности этот коэффициент показывает имеет ли актив( i ) премию к индексу. Актив( i ) с положительной альфа превосходит фондовый индекс по доходности в рассматриваемом периоде. Идея инвестиций в активы с положительной альфа заключается в преположении, что "локомотивом" самого индекса служит именно эти активы, поэтому отобрав активы с положительной альфа можно получить более высокодоходный портфель, чем индекс.

Коэффициент Бета актива( i ) - называется коэффициент линейной регрессии доходности актива( i ) за период относительно доходности фондового индекса за тот же период.

Формула 3.6

Формула 3.6

где sigma ( i )-риск вложений в актив( i ), sigma ( index ) - риск вложений в индексный портфель, corr ( i,index ) - корреляция актива( i ) и индекса.

В сущности данный коэффициент показывает насколько чуствительно изменение доходности r ( i ) актива( i ) по отношению к изменению фондового индекса r ( index ) . Например, если у актива( i ) Бета ( i ) = 2, то можно ожидать, что при изменении фондового индекса на 1%, такой актив изменится на 2%. Поэтому говорят, что c Бета <1 активы являются защитными, c Бета >1 - агрессивными.

Коэффициент Шарпа - показатель эффективности актива ( i ), который вычисляется как отношение ожидаемой доходности актива ( i ) за вычетом безрисковой ставки к риску актива ( i ).

Формула 3.7

Формула 3.7

где с ( sharp ) - коэффициент Шарпа , r ( f ) - безрисковая ставка, r ( i ) - ожидаемая доходность актива ( i ), sigma ( i ) - риска актива ( i )

Коэффициент Шарпа показывает сколько на каждую единицу риска приходится единиц доходности. Чем больше данный коэффициент, тем выгоднее инвестиция.

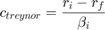

Коэффициент Трейнора - показатель эффективности актива ( i ), который вычисляется как отношение ожидаемой доходности актива ( i ) за вычетом безрисковой ставки к бета актива ( i ).

Формула 3.8

Формула 3.8

где с ( treynor ) - коэффициент Трейнора , r ( f ) - безрисковая ставка, r ( i ) - ожидаемая доходность актива ( i ), beta ( i ) - бета актива ( i )

Коэффициент Трейнора аналогичен коэффициенту Шарпа по сути, но показывает сколько на каждую единицу чувствительности к рыночной доходности приходится единиц доходности актива ( i ). Чем больше данный коэффициент, тем выгоднее инвестиция.

Коэффициент Дженсена (Альфа Дженсена) - один из коэффициентов для оценки активов, который учитывает в себе безрисковую доходность, рыночный риск, выраженный через Бета, и доходность индексов.

![$$c_{jensen}=r_{i}-\left[r_{f}+\beta_{i}*\left(r_{index}-r_{f}\right)\right]$](publish_bulletin_eq10468362836792108410.png) Формула 3.9

Формула 3.9

где с ( jensen ) - коэффициент Дженсена, r ( f ) - безрисковая ставка, r ( index ) - ожидаемая доходность индекса, r ( i ) - ожидаемая доходность актива ( i )

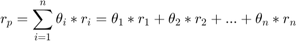

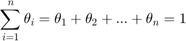

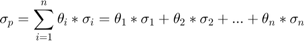

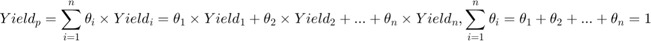

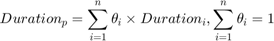

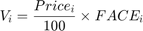

В конечном итоге любой инвестор должен стремиться составить портфель, который будет отвечать его ожиданиям по доходности и риску. Стоит понимать, что инвестору не удасться создать портфель с ожидаемой доходностью выше максимальной, если только такой портфель не будет состоять из одного актива с такой доходностью. Поэтому ожидаемая доходность любого портфеля будет усреднением доходности отдельно взятых активов пропорциоанльно их весам в портфеле инвестора. Математически это можно записать следующим образом:

Формула 3.10

Формула 3.10

Формула 3.11

Формула 3.11

где r ( i ) - ожидаемая доходность актива ( i ), Тетта ( i ) - вес актива ( i ) - в долях в портфеле инвестора.

Аналогичным образом инвестор может посчитать историчесикую доходность, которую принёс бы составленный им портфель, заменив r ( i ) - ожидаемая доходность актива ( i ), на HisYelYar - доходность за рассматриваемый период в % годовых. То же правило дейсвтует для расчеты Альфы и Беты портфеля.

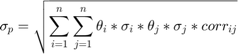

Но если усреднять доходность инвестору не хотелось бы, то он хотел бы снизить риск своих вложений. И именно для этого нужны диверсификация. Важным аспектом в этом деле, является то факт, что совокупный риск портфеля меньше чем просто риск отдельно взятых аткивов взятых с весами по аналогии с доходностью. Все дело в коэффициентах корреляции, математически риск портфеля записывается следующим образом:

Формула 3.12

Формула 3.12

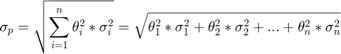

Даже если раскрыть скобки и расписать суммы как по примеру с ожидаемыми доходностями, пользоваться такой математикой было бы крайне тяжело обычному инвестору без специального програмнного обеспечения. Поэтому риск, составленного инвестором портфеля проще оценить другим, более простым образом. Несложно понять что предельный случай риска портфеля, эта если все активы в нём полностью сколлерированы, то есть корреляция равна единицы. Тогда риск портфеля считается аналогично ожидаемой доходности:

Формула 3.13

Формула 3.13

Второй простой предельный случай, это когда корреляция активов между собой равна 0. Тогда риск портфеля примет вид:

Формула 3.14

Формула 3.14

Риск подавляющего большинства портфелей будет неходится между этими точками. Конечно, наличие отрицательной корреляции еще бы улучшало риск профиль портфеля, но простого расчёта здесь нет, но сам факт включения в портфель актива с такой корреляции скажется положительно на риске портфеля вцелом.

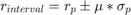

Кроме непосредственнорасчёта ожидаемой доходности и риска портфеля, составляемого инвестором, немалую роль играет понимание интерпритации полученных результатов. Многие ошибочно счиают, что ожидаемая доходность - это некий досаточно точный ориентир,который сбудется с большой долей вероятности, а риск - это процент потерь от первично вложенного капитала. На самом деле всё немного сложнее.

Оба эти понятия берут основу в теории вероятности и математической статистике. Правильно их интерпретировать стоит вот так. Предположим у нас есть некий портфель(актив, дающий ожидаемую доходность 15% годовых при риске в 8%). Тогда инвестору стоит ожидать следующего:

- в 68/100 случаях (или 68% вероятности) его доход за год составит от 7% до 23%

- в 97/100 случаях (или 97% вероятности) - от -1% до 31%

- в 99/100 случаях (или 99.7% вероятности) - от -9% до 39%

общая формула для расчёта имеет вид:

Формула 3.15

Формула 3.15

где r ( i ) - ожидаемая доходность портфеля ( p ), sigma ( p ) - риск портфеля, а mu = 1,2,3 что соответствует 68%, 97% и 98% вероятности.

Приложение 4 (К разделу III.II). Пример расчёта выбранного инвестором портфеля

Пусть инвестор выбрал для формирования портфеля акции Лукойла, Газпрома и Сбербанка (Тикеры LKOH, GAZP и SBER - cоответсвенно):

Exampl_bullet =

3×5 table

HisYelYar ExpRet Risk Alfa Beta

_________ ______ ____ ____ ______

GAZP 22.336 22 17 3.5 1.0348

LKOH 66.112 51 17 14.5 1.0325

SBER -2.1266 1 29 -8.8 1.7469

и решил вложить 40% собсвенных средств в акции Сбербанка (SBER), 35% - в акции Лукойла (LKOH) и 25% - в акции Газпрома (GAZP) тогда, используя формулу 3.10 мы бы получили следущие значения для исторической доходности такого портфеля (HisYelYar_Port):

HisYelYar_Port = 27.8727

Ожидаемая доходность портфеля составила бы (ExpRet_Port):

ExpRet_Port = 23.7500

Альфа (Alfa_port) портфеля была бы равна:

Alfa_port =

2.4300

И Бета (Beta_port) соответсвенно:

Beta_port =

1.3188

Используя формулу 3.13 мы посчитали бы самый неблагоприятный вариант риска, который имел бы такой портфель (Risk_port_bad):

Risk_port_bad = 21.8000

Теперь посчитаем риск, для случая корреляции равной 0, то есть воспользуемся формулой 3.14 (Risk_port_good):

Risk_port_good = 13.7122

Отобразим результаты в общей таблице в виде двух портфелей: Portfolio_1 - c Risk_port_bad, и Portfolio_2 - c Risk_port_good

Exampl_bullet =

5×5 table

HisYelYar ExpRet Risk Alfa Beta

_________ ______ ______ ____ ______

GAZP 22.336 22 17 3.5 1.0348

LKOH 66.112 51 17 14.5 1.0325

SBER -2.1266 1 29 -8.8 1.7469

Portfolio_1 27.873 23.75 21.8 2.43 1.3188

Portfolio_2 27.873 23.75 13.712 2.43 1.3188

И теперь если инвестор хочет посчитать интервалы в которые попадут доходности портфелей с 97% вероятностью (о есть в 97 слуаях из 100), спользуя формулу 3.15 получим:

interval_Portfolio_1 = -19.8500 67.3500 interval_Portfolio_2 = -3.6744 51.1744

Приложение 5 (к разделу III.III) Разъяснения по рассчитываемым показателям по облигациям

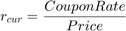

Текущая доходность Cur_yield -  , в % годовых:

, в % годовых:

Формула 5.1

Формула 5.1

Доходность к погашению Yield -  , в % годовых:

, в % годовых:

Формула 5.2

Формула 5.2

где C(i) - Купон в рублях в i период, N - номинал облагиации (FACE), n - количество периодов (обычно годы)

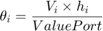

Дюрация Маколея YDuration , в годах:

![$$YDuration=\left[\sum_{i=1}^n\frac{iC_{i}}{(1+r_{mat})^{i}}+\frac{nN}{(1+r_{mat})^{n}}\right]\frac{1}{Price}$](publish_bulletin_eq01930816707477559536.png) Формула 5.3

Формула 5.3

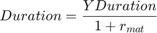

Модифицированная дюрация Duration , в процентах:

Формула 5.4

Формула 5.4

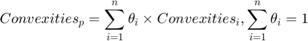

Кривизна Convexities , в годах в квадрате:

![$$Convexities=\left[\sum_{i=1}^n\frac{i(i+1)C_{i}}{(1+r_{mat})^{i+2}}+\frac{n(n+1)N}{(1+r_{mat})^{n+2}}\right]\frac{1}{P}$](publish_bulletin_eq01668328854095577979.png) Формула 5.5

Формула 5.5

Причины изменения цены облигаций

- Происходит измененени доходности из-за изменения кредитного рейтинга эмитента

- Изменение цены вследствие приближения к дате погашения

- Изменение рыночных процентных ставок

Свойства дюрации, выпуклости и изменчевости цены (при прочих равных условиях)

- Чем меньше купон, тем больше модифицированная дюрация и дюрация Маколея и наоборот

- Модифицированная дюрация растёт приувеличении срока погашения

- Чем больше модифицированная дюрация, тем выше изменчивость цен облигации

- Чем выше уровень доходности, тем ниже изменчевость цены

- При росте дохоности, выпуклость снижается, и наоборот (для облигаций без опционов)

Простые советы при инвестициях в облигации (при прочих равных условиях)

- При выборе облигации обязательно учитывать кредитный рейтинг эмитента

- При выборе облигации на поределённый срок, как минимум стоит ориентироваться на ее дюрацию Маколея, которая должна быть меньше этого срока

- из двух однотипных облигаций, стоит предпочесть ту, которая имеет больший купон

Полезные формулы и расчёт изменчивости цены/доходности с использованием дюрации и выпуклости

Формула 5.6 (быстрая оценка результата инвестиций на срок равный величине дюрации)

Формула 5.6 (быстрая оценка результата инвестиций на срок равный величине дюрации)

Пример. Нужно посчитать на какой вариант может расчитывать инвестор, купив облигации близкую к поределёному им сроком. Пусть срок инвестиций определён нвестором на следующее количество лет:

a =

4

Найдем облигацию с дюрацией Маколея наиболее близкую к указанному сроку, но имеющее меньшее значение чем сам срок

t_bond =

1×21 table

FACE CouponRate Period Maturity Cur_yield Yield Duration YDuration Convexities LasPri MedPri MaxPri MinPri ChnMedPri ChMaxPri ChMinPri HisRisk RGBI_Corr RGBITR_Corr RGBI_Beta RGBITR_Beta

____ __________ ______ ___________ _________ _____ ________ _________ ___________ ______ ______ ______ ______ _________ ________ ________ _______ _________ ___________ _________ ___________

OFZ26211 1000 7 2 25-Jan-2023 7.28 8.08 3.5924 3.7376 15.684 96.005 99.509 103.15 93.751 -4 -7 2 4.06 0.64541 0.63982 1.1976 1.2192

Для расчётов нам нужны следующее значения:

t_bond_2 =

1×4 table

FACE Yield YDuration LasPri

____ _____ _________ ______

OFZ26211 1000 8.08 3.7376 96.005

И тогда текущая цена облигации в рублях Valuenow, будущая оценка стоимости наших инвестиций в данную облигацию Valuefut и доходность от операции, выраженной в процентах Return за весь срок составят:

t_bond_2 =

1×7 table

FACE Yield YDuration LasPri Valuenow Valuefut Return

____ _____ _________ ______ ________ ________ ______

OFZ26211 1000 8.08 3.7376 96.005 960.05 1283.6 33.698

При этом можно показать, что в подавляющем большинстве случаев наш конечный результат с горизонтом в указанное количество лет будет лучше, а посчитанная величина это наиболее вероятный минимальный результат вне зависимости от изменения процентных ставок на рынке.

Формула 5.7 (быстрый расчёт)

Формула 5.7 (быстрый расчёт)

Продолжим предыдущий пример. Нужно быстро посчитать как измениться цена и стоимость в % выбраной нами облигации, если доходность в моменте вырастет на b %пунктов, то есть доходность к погашению составит Yield2:

b =

2

Yield2 =

10.0800

Чтобы сделать быстрый расчёт нам понадобятся следующее данные:

t_bond_3 =

1×4 table

FACE Yield Duration LasPri

____ _____ ________ ______

OFZ26211 1000 8.08 3.5924 96.005

И тогда изменение цены облигации dPriceproc в %, изменение цены облигации в рублях dPrice, цена облигации Pricefut текущая стоимость облигации Valuenow в рублях и будущая стоимость облигации в рублях Valuetodelta будет:

t_bond_3_calc =

1×8 table

Yieldbond b Yield2 dPriceproc dPrice Pricefut Valuenow Valuetodelta