12.11.2024

Опубликованы результаты портфельной стратегии на акциях АЛЬФА СКАКУНАХ AНTRUST.

Доходность (учитывает налоги и комиссии брокеров):

✅ За 1 месяц: -4.6 %

✅ За 1 год: +68.3 %

✅ С начала года: -3.0 %

✅ За период с 2017 года: +374.5% или +22.0% годовых

11.11.2024

Опубликованы результаты портфельно-алгоритмической стратегии AITRUST.

Доходность (учитывает налоги и комиссии брокеров):

✅ За 1 месяц: -5.0 %

✅ За 1 год: -7.0 %

✅ С начала года: -8.1 %

✅ За период с 2017 года: +178.6% или 14.0% годовых

6.11.2024

Опубликованы результаты алгоритмической стратегии ABIGTRUST.

Доходность (учитывает налоги и комиссии брокеров):

✅ За 1 месяц: -2.5 %

✅ За 1 год: -7.9 %

✅ С начала года: -17.1 %

✅ За период с 2017 года: +1 761.3% или 45,2% годовых

1.11.2024

Опубликованы результаты портфельной стратегии с динамическим управлением ABTRUST.

Доходность стратегии (учитывает налоги и комиссии брокеров):

✅ За 1 месяц: -5.4 %

✅ За 1 год: -7.7 %

✅ C начала года: -6.5 %

✅ За весь период: +1 307.8% или 14.4% годовых

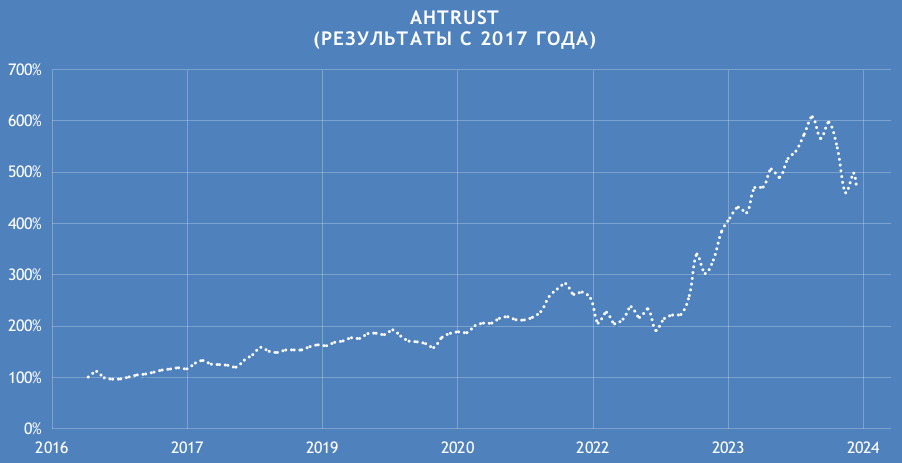

18.10.2024 Сегодня опубликовали на сайте информацию и описание новой портфельной стратегии на альфа скакунах AHTRUST

Портфельная стратегия на акциях АЛЬФА СКАКУНАХ AHTRUST

Данная стратегия строится на отборе акций в портфель, потенциал роста которых больше, чем у индекса MCFTR (IMOEX + дивиденды). Принципы определение таких акций являются собственной разработкой, о которых в общих чертах автор стратегии Алексей Бачеров не раз писал в своих постах и рассказывал на конференциях.

Представленный вариант стратегии является агрессивным и имеет низкую диверсификацию - портфель может включать не менее 5 эмитентов.

БЭК тест с начала 2017 года по 30 сентября 2024 стратегии даёт следующие показатели:

- Ожидаемая доходность: 21,5% годовых

- Волатильность: 27,8% в год

Для сравнения - индекс MCFTR/SBMX2 (на том же горизонте):

- Ожидаемая доходность: 10,6% годовых

- Волатильность: 17,9% в год

Долгосрочная расчётная ß стратегии по отношению к MCFTR/SBMX равна 0,71

Если в качестве безрисковой ставки использовать исторические долгосрочные темпы инфляции на соответсвующем горизонте - 6.27% годовых, то:

- расчётный коэффициент ШАРПА равен 0,55, и это в 2,3 раз больше, чем MCFTR/SBMX на том же горизонте

- расчётная Альфа Дженсена по отношению к индексу MCFTR составляет 14,0% годовых

Сравнение стратегии за последние 7 лет по годам с индексом полной доходности российских акций MCFTR/SBMX:

| Название / Год | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024* |

| AHTRUST1 | +26.7% | +21.3% | +17.1% | +27.5% | +49.0% | -34.9% | +98.1% | -14.7% |

| Индекс MCFTR/SBMX2 | 0.0% | +17.8% | +38.0% | +13.3% | +20.4% | -39.2% | +52.3% | -12.2% |

1AHTRUST - до 9 октября 2024 цифры отражают результаты бэк-теста стратегии. Начиная с 9 октября представлены значения реального портфеля.

2MCFTR - индекс полной доходности российских акций. По своей структуре повторяет известный ценовой индекс акций Московской биржи - IMOEX, но учитывает дивиденды и их реинвестиции с акций в составе индекса. SBMX - индексный фонд (БПИФ), копирующий MCFTR. До 30 сенятбря 2018 в расчёте используется MCFTR, после SBMX, что связано с полным месяцам после начала торгов паев данного фонда на бирже.

* - данные по отношению к началу года.

В текущих условиях стратегия реализуется на российском рынке.

РЕЗУЛЬТАТЫ СТРАТЕГИИ С 2017 ГОДА

Помесячная и годовая доходность в процентах*:

| ГОД | ЯНВ | ФЕВ | МАР | АПР | МАЙ | ИЮН | ИЮЛ | АВГ | СЕН | ОКТ | НОЯ | ДЕК | ЗА ГОД |

| 2017 | +8,72 | -7,73 | -1,69 | -1,0 | +1,6 | -1,8 | +8,33 | +10,34 | +1,81 | +2,82 | +5,06 | -1,04 | +26,72 |

| 2018 | +4,68 | +4,25 | -1,33 | +2,95 | -0,82 | -2,6 | +4,89 | +6,95 | +3,87 | -3,42 | -2,11 | +2,84 | +21,33 |

| 2019 | -0,01 | +3,9 | -3,38 | -1,6 | +1,93 | +8,2 | +0,96 | +3,06 | +0,11 | +6,96 | -1,17 | -2,41 | +17,05 |

| 2020 | -14,9 | -3,51 | +5,81 | +5,59 | -0,69 | +2,44 | +15,36 | +6,79 | +3,37 | -0,56 | +5,84 | +1,88 | +27,45 |

| 2021 | +1,99 | +8,42 | +1,08 | +2,96 | +1,03 | +2,03 | +0,6 | +15,39 | +3,33 | +2,2 | -3,62 | +6,29 | +48,95 |

| 2022 | -8,2 | -27,49 | +11,54 | +0,96 | -2,72 | +0,11 | -3,69 | +6,52 | -20,02 | +10,41 | -2,63 | +1,07 | -34,92 |

| 2023 | +1,21 | +0,92 | +10,25 | +12,38 | +19,46 | +5,46 | +6,6 | +7,32 | +0,67 | +2,73 | +8,21 | -2,94 | +98,11 |

| 2024 | +7,98 | +1,6 | +8,06 | +4,77 | -9,6 | -16,68 | -4,64 | -9,84 | +10,05 | -3,65 | -14,71 |

ДОХОДНОСТЬ СТРАТЕГИИ

(результаты по 31 октября 2024)

- За последний месяц: -3,7%

- За 1 год: -10,4%

- С начала года: -14,7%

- За весь период: +275,6% или +18,4% годовых

* - данные представленные до 9 октября 2024 являются данными бэк-теста стратегии, с 9 октября 2024 представлены данные реального портфеля

КАК ПРИСОЕДИНИТЬСЯ К СТРАТЕГИИ?

Стратегия реализуется в двух вариантах с ориентацией по капиталу клиентов.

ПЕРВЫЙ. Для клиентов от 500 тысяч рублей

|

В сотрудничестве с одним из самых крупных и известных брокеров на рынке - FINAM, с помощью его сервиса автоследования - COMMON и только для подписчиков закрытого телеграм канала ABTRUSTOPSEC.

ВТОРОЙ. VIP. Для клиентов от 10 миллионов рублей

Ориентирован на состоятельных людей, ценящих индивидуальный подход, максимальную конфиденциальность и привыкли держать полный контроль над своими активами. Все взаимоотношения остаются в рамках Гражданского Кодекса РФ. Стратегия AHTRUST может быть реализована в полном объёме.

Для VIP клиентов стратегий ABTRUST и AITRUST стратегия АЛЬФА СКАКУНЫ AHTRUST входит опционально в проценте от доли активов аллоцированной на акции.

Подробнее о данном варианте сотрудничества можно прочесть в VIP УПРАВЛЕНИЕ КАПИТАЛОМ, а также обсудить по телефону: +7 495 970 39 37 или написать на e-mail: incoming@ab-trust.ru

О партнерстве

О партнерстве Услуги

Услуги Контакты

Контакты